ヘッジファンドについての誤った認識

ヘッジファンドという言葉を聞いて、どのようなイメージを持たれるでしょうか。

「ハイリスク・ハイリターンのアグレッシブな運用を行なっている」

「M&Aなどを積極的に仕掛け、経営に関与する集団」

「リーマンショックやイギリスのポンド暴落を引き起こした金融界の問題児」

「世界の富裕層を相手にしている」

「ファンドマネジャーは超お金持ち」

「詐欺やインサイダー取引などの不正がある」

いずれも完全に間違っているというわけではありませんが、正しく認識しているかというとそうでもありません。

これらのイメージは、メディアに取り上げられる「一部」のファンドによって形成されています。

実際に、ニュースに取り上げられることもありますし、以下のように記事にされることも少なくありません(このサイトにはヘッジファンドに関する記事が多数掲載されていました)。

関連ページ:

➡︎ リーマン破綻をいち早く見抜いたヘッジファンド Greenlight Capital

➡︎ たった一言でアップルの時価総額を2兆円増やした「乗っ取り屋」Carl Icahn

このようなニュースや記事を目にする機会が多いのはなぜでしょうか?

ヘッジファンドの大半が、ニュースに取り上げられるような組織だからでしょうか?

実のところはそうではありません。

これらのように、派手なニュースや不正などばかりが目立ってしまうのは、そういったことがニュースとして取り上げやすいからに過ぎません。

これらのニュースの裏で、粛々と事業を営んでいるヘッジファンドが多数存在します。

ここでは、普段あまり目にすることのない、ヘッジファンドの本質やその実態について明らかにしていきたいと思います。

ヘッジファンドの真の姿

ヘッジファンドとは、機関投資家や富裕層から資金を募り、独自の運用を行う組織のことを指します。

広く一般から資金を集める「公募」ではなく、「私募」であるという点が投資信託とは異なります。

投資信託は、「公募」であるため金融庁などの規制が働き、運用方法やポートフォリオの組み方に制限がかかります。

一方で、ヘッジファンドでは、「私募」で資金を調達しなければならない反面、原則として運用に制限がありません。

ここで勘違いしないでいただきたいのは、制限がないからといって、必ずしもアグレッシブでリスクをとった運用になるという訳ではないということです。

ヘッジファンドの運用はファンドごとに様々です。

積極的にリスクをとって、ハイリターンを狙っていくファンドもあれば、リスクを最小限に抑えて、着実なリターンを狙っていくファンドもあります。

テクニカル分析をベースに、短期的な売買を繰り返すファンドもあれば、ファンダメンタルズ分析をベースに、長期保有を基本方針とするファンドもあります。

様々な戦略がありますし、その組み合わせ・バランスもファンドごとに様々です。

自由に独自の運用が可能だからといって必ずしも、アグレッシブになるとは限りません。

いずれにせよ、ヘッジファンドについて言えることは、その多くが資産運用について、高い専門性とパフォーマンスを有するプロフェッショナル集団であるということです。

また、ヘッジファンドの運用は基本的にパフォーマンスが安定しています。

なぜ、ヘッジファンドは安定して高いパフォーマンス維持した運用ができるのでしょうか。

その理由は大きく3つあります。

ヘッジファンドが安定してハイパフォーマンスを維持できる3つの理由

ヘッジファンドでの運用が優れている点は、大きく以下の3つがあります。

・戦略

・報酬体系

・組織力

それぞれ順に確認していきましょう。

理由1. 高い専門性とそれに見合った戦略があるから

ヘッジファンドのトレーダーは、外資系投資銀行の出身者など、運用について高い専門性を持つ人たちで構成されています。

彼らは、まさに金融のプロフェッショナルであり、資産運用のエキスパートです。

また、彼らはそれぞれの能力や方向性に応じて、正しい戦略を実行します。

金融の世界に長く身を置き、多くの経験を重ねてきたからこそ、自身が高いパフォーマンスを発揮できる分析手法や、投資戦略を見極めることができます。

したがって、彼らの戦略・分析手法・収益性の3つは、親和性が高く、高いパフォーマンスを発揮するのです。

理由2. 成功報酬をベースとした絶対利益追求型だから

ヘッジファンドのパフォーマンスが安定している理由の1つに絶対利益追求型の成功報酬があります。

・絶対利益追求:どんな局面であっても、収益が上がることを目標とする ※1

・成功報酬:運用益に応じて報酬を受け取る ※2

※1:必ず利益を出すことを保証するという意味ではありません

※2:その他にも若干の手数料がかかる場合もあります

資産運用を目的としているのであれば、資産を増やすことは当たり前だし、その成果に応じて報酬を受け取るのも当たり前だと感じる方もいらっしゃるでしょう。

しかし、その当たり前が行われない運用が存在します。

その1つが、言わずと知れた「投資信託」です。

投資信託の主な報酬は「売買手数料」です。

つまり、証券会社を通じて、顧客(投資家)に投資信託を「売り買いしてもらうこと」こそが営業の目的であり、収入のポイントになります。

加えて、運用を肩代わりすることで得られる信託報酬も、収入のポイントになります。

顧客(投資家)が投資信託を保有し続けるだけで、証券会社は儲かる仕組みになっているのです。

また、投資信託のパフォーマンスの目標は、ベンチマークに対するものが大半になります。

例えば、TOPIXを基準とする投資信託の場合、この投資信託はTOPIXを上回ることが目標となるため、TOPIXの値が一定であれば、プラスの運用を行うことになります。

ただし、TOPIXがマイナスとなった場合は、必ずしも資産を増やそうとするわけではありません。

例えば、TOPIXが-10%だった場合、損失を-10%未満に抑える守りの運用になります。

つまり、TOPIXが-10%だったときの目標は、-5%や-7%なのです。

元々、資産を増やす目的で購入した投資信託の運用目標がマイナスになってしまうのがベンチマークに対する運用です。

運用すること自体が目的で、必ずしも資産を増やすことを目標としない投資信託と、

運用で収益を上げることによって報酬を得て、どんな局面でもプラスのパフォーマンスを追求するヘッジファンド

どちらが資産運用先として適切かは比べるまでもないでしょう。

投資信託が「売買手数料(購入時手数料)」を中心に事業をし、信託報酬頼りでパフォーマンスを出していないことは、金融庁も問題視しています。

実際、金融庁のレポートによると、5,000本以上ある投資信託の3分の1以上はパフォーマンスがマイナスであり、積立NISAの対象として合格の銘柄は50本と1%以下になっています。

また、それに合わせるように、証券会社も本当に投資家が儲かる(パフォーマンスの高い)投資信託ではなく、流行りの商品などを取っ替え引っ替え紹介する手法に頼っており「回転売買(※)」を勧めてくる傾向があります。

※ 回転売買とは、保有している銘柄を売って、その資金で他の銘柄を買う、証券の買い替えのことです。パフォーマンスに関わらず購入時に発生する手数料が得られるため、証券会社の利益になります。

投資信託の場合、それを取り扱っている銀行や証券会社も、投資家の味方にはなり得ないという大きな問題もあります。

※詳しくは以下の記事でも解説しているので、ご参照ください。

関連ページ:

➡︎ 金融のプロはどうやって投資で儲けているの? – 投資信託だけは買ってはいけない理由

➡︎ 投資信託に潜むワナ – 銀行や証券会社は本当に投資家の味方なのか –

理由3. 資金力・交渉力・情報力など、組織ならではの力があるから

株式投資をはじめ、あらゆる投資において、情報力や分析力、資金力、交渉力に秀でていることは、資産運用を有利に進めるために非常に重要なことです。

例えば、全く同じ金融の知識、分析力、勘、センスを持つ2人がいたとして、

2人の資金力が1,000万円と10億円であれば、ほとんどの場合において、10億円を有している方が、より高いパフォーマンスを発揮するでしょう。

金融の世界において、より多くの資産を有していることは、より多くの選択肢を自由に選択できることに等しいのです。

つまり、1,000万円しか持っていない人は、「買いたい」と思っても買えない商品があったり、買っても大した働きかけができないケースが起こりうるのです。

その点において、たくさんの投資家から資金を集めて、数十〜数百億円を運用しているヘッジファンドは、多くの個人投資家と比較して、圧倒的な強みを発揮することができます。

また、資金力を活かして、より多くの株式を持つことができれば、それだけ「交渉力」を持つこともできます。

他の株主よりも大きな働きかけが可能になりますし、大株主になれば経営陣のみならず、関係企業や競合にまで影響を持つことになります。

そうして、周りへの影響力を活かすことで、自身に有利な交渉を進められるのがヘッジファンドの強みになります。

最後に、金融業界の最前線に身を置くからこそ得られる情報収集力もヘッジファンドの持つ大きな武器の一つです。

ヘッジファンドは組織として株を保有するからこそ、その株を発行している企業に対して、情報開示を求めるなど、あらゆる手段を講じることができます。

また、金融業界のエリート達の情報網では、一般の個人投資家が知る由もない様々な情報が交換されています。

このようにして、個人投資家がインターネットで検索して得るものとは比較にならない、質の高い情報にリーチできるのです。

優れた運用能力を誇るファンドマネジャーが、より良い情報を元に運用を行う。

ヘッジファンドのパフォーマンスが安定して高いことを示す、これ以上ない根拠になります。

優れたヘッジファンドは、情報収集目的で、メインで投資する銘柄だけでなく、関係企業(取引先や競合他社など)の株を取得することも珍しくありません。

これは、株主としての権利を活用し、より詳細でディープな情報を得るためです。

このように、資金があるからこそ活動の幅も広がり、より緻密で堅実な運用ができるようになります。

世界の富裕層(投資家)に選ばれる存在

このように、実力に裏付けがあり、高いパフォーマンスを誇るヘッジファンドですが、実際に世界の富裕層(投資家)から、高い評価を得ています。

富裕層の間では、

「合理的に運用をするのであればヘッジファンド」

とも言われるように、ヘッジファンドに運用を任せることは1つのステータスであり、また最適な運用の1つとしての地位を確立している存在です。

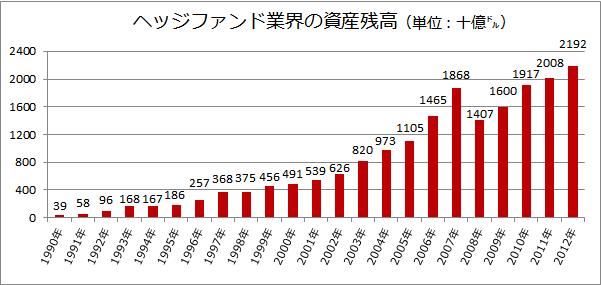

実際にヘッジファンド業界全体での預り資産は、右肩上がりとなっています。

参考:ヘッジファンドの運用資産推移

http://www.world401.com/data_yougo/hedge_fund_sisan.html

この影響を受けてか、最近では日本国内にも、いくつかのヘッジファンドが見受けられるようになりました。

日本国内のヘッジファンドは、まだまだ規模が小さく、最低出資金も1,000万円程度であったりと、世界の有名ファンドと比較してハードルが低いものが数多くあります(世界規模のファンドでは最低出資金が数億円というものも少なくありません)。

私募が中心のヘッジファンドは、主に紹介や口コミを中心に投資家を募集しており、証券会社などで取り扱いがあるわけでもありません。

もしヘッジファンドでの運用に興味がある(投資・出資したいと考えている)のであれば、その会社のHPから直接問い合わせて連絡をする必要があります。

情報が少ないヘッジファンドに問い合わせるのは少し抵抗がある人もいるかもしれませんが、最低限の情報を得るためにも、まずは連絡して資料を開示してもらう必要があります。

少しでも気になるファンドがあれば、積極的に連絡してみましょう。

一般の個人投資家であってもファンドでの運用が行える世の中になりつつある一方で、まだまだ業界全体が発展途上な日本の金融業界においては、様々なファンドが乱立し、まさに玉石混交な状態にあります。

当サイトでは日本国内のファンドをランキング形式で紹介しています。

規模や実績、投資戦略の妥当性などから総合的に判断し、優良だと思えるファンドを紹介しているので、是非参考にしてみてください。