ファンドの大きなリターンを生む源泉は「成功報酬」である

ヘッジファンドは投資家から資金を集め資産運用を行い、そこから得た収益を投資家(出資者)に還元する、資産運用のサービスの一つです。

投資信託と似ているように感じる人もいるかもしれませんが、投資信託とヘッジファンドには決定的に異なる点があります。

それは「報酬体系」です。

いったいどこが違うのでしょうか。

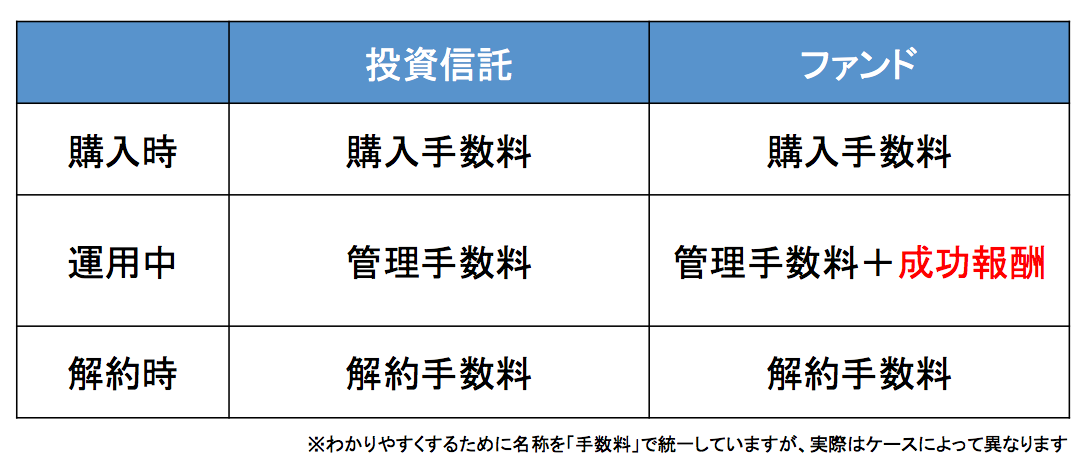

まずは、ヘッジファンドと投資信託にどんな手数料があるのか、その種類から比較していきましょう。

手数料の種類

そもそも、手数料を支払うタイミングには主に3種類あります。

1. 購入時

2. 運用中

3. 解約時

これらのタイミングで支払う手数料を比較すると以下となります。

一見するとファンドの方が運用中の手数料の種類が多く、投資家にとっては利益が減ってしまうように見えます。

しかし、実際はその逆で、この成功報酬こそが投資家にとっても大きなリターンを生むのに最も重要なポイントなのです。

「成功報酬」とはその名の通り、「運用で利益が出た時に、その内の何割かをファンドへ支払う」ものです。

つまり、ファンドは運用で利益を出せば出すほど、自分たちに入るリターンも大きくなります。

そのため、ファンドマネージャーは自分の時間、知識、経験を最大限投じ、必死に利益を生もうとするのです。

投資信託では運用が成功しても利益が増えるのは投資家だけです。

一方、ヘッジファンドでは、運用が成功すれば、投資家とヘッジファンド共々がより大きなリターンを得ることができます。

だからこそ、ヘッジファンドのファンドマネージャーは運用に対する熱意が段違いに高いのです。

さらに、もし運用が上手くいかなければ、投資家に解約されてしまい、事業そのものがなくなってしまいます。

ファンドマネージャーは、運用が上手くいかなければ生活できなくなるというプレッシャーに常にさらされているのです。

それこそ死に物狂いで、投資家の資産を増やしてくれると言えるでしょう。

投資信託の運用は損失が出てもお構いなし!?

一方、投資信託はどうでしょうか。

投資信託には成功報酬がありません。

一見すると「手数料の一つが無いから割安!?」というように勘違いしてしまいますが、実際は、運用成果がどうなろうと彼らに直接の影響はないという本質的な問題を生み出します。

もちろん、投資家のために増えたほうがいいとは考えているでしょうが、そもそも運用の仕方がファンドとは異なります。

一般的に投資信託は組成されたときに売買ルールが決められていて、そのルール通りにただ売買を繰り返していく作業になります。

管理人の知り合いにも大手金融機関でファンドマネージャーを務めている人がいます。

その友人と会った時に仕事の話もするのですが、大体次のようなことを言っていました。

投資信託ではファンドマネージャーっていうかっこいい名前はついているけど、名ばかりでルール通りに売買注文を出すだけ。

機械的な作業ばかりで本当につまらない仕事だよ。。。

さらに、一般的な大手金融機関であれば、運用が上手くいこうと損失が出ようと投資信託のトレーダーの給料は保証されており生活に困ることもありません。

また、大した技術も必要ないので、入社間もない社員が務めることも珍しくありません。

こういった条件では、投資信託が大きなリターンを生むのは難しいと言わざるを得ません。

ファンドマネージャーのスキル・モチベーションは無視できない問題です。

「投資信託」と「ヘッジファンド」あなたならどちらで資産運用したいですか?

投資すべきファンドを見極める!3つのポイント

一言でファンドといっても様々なファンドがあります。

きちんとしているものから、中には本当に運用しているのか疑わしいものまで存在しています。

過去にはバーナード・マドフ事件のように巨額の詐欺事件も起きています。

▶︎ 関連記事:『投資詐欺に要注意!危険な投資と信頼できる投資の見分け方とは』

投資する際には、そのファンドをしっかりと見極めることが大切です。

ファンド選びの際に重要な3つのポイントを紹介します。

1. 中長期目標で運用しているファンドを選ぶ

運用は「中長期目標で運用しているファンド」を選ぶのが、安心できる選択です。

短期間で運用すると、どうしてもギャンブルの要素が強くなってしまいます。

デイトレーダーなどがメディアに取り上げられ流行ったこともありますが、現在も活躍している人はほとんどいません。

一時的に儲かって騒がれていても、利益をすっかり吐き出し、マイナスに転じた人も少なくないようです。

やはり、短期間で一気に増やそうとするのではなく中長期での運用をおすすめします。

短期投資はギャンブルになりがち。

中長期投資で安定的な運用を目指そう!

2. リターンを約束してくるファンドには要注意

まれに「年利20%は確実です!」などと具体的な数字を出して、パフォーマンスを約束してくるファンドがありますが、これはほぼ間違いなく詐欺の可能性があります。

世の中には、確かに元本保証の金融商品もありますが、それらは預金や債券など年1%にも満たないような非常に底利率なものです。

そもそも、「リスクを取って運用するような投資商品を販売する(投資家を募集する)場合に、元本保証をうたってはいけない」と出資法で定められています。

「確実に運用できる」という甘い話に唆されることのないように、十分に注意してください。

確実な利回りを約束してくるファンドは詐欺の可能性が十分にあります。

仮に、低い利回りであっても、元本保証をエサに投資家を募集することは出資法で禁止されています。

投資である以上、将来の利回りは誰にもわかりません。

甘い話に惑わされることが無いように十分に注意しましょう。

3. 最終的には人で決める

細かい点も書きましたが、最終的にはそのファンドに関わっている「人」で判断しましょう。

ファンド運営者の経歴は確かなものか、営業員は質問にはちゃんと答えてくれるのか、知識や経験は問題ないか、誠実であるか。

必ず直接ファンドの人間に会って、あなたの大切な資金を預けるに足る人物かを判断することが一番重要です。

ファンドは良い悪いもありますが、最終的には合う合わないといった自分の好みも重要です。

必ず直接ファンドの人間にあって判断するようにしましょう。

*******************

ファンドはまだまだ世の中に認知されておらず、具体的にどういったところがあるのが気になる人も多いと思います。

当サイトでは、管理人が外資系投資銀行時代の人脈や経験を活かして、信頼がおけると判断したファンドをランキング形式で紹介しています。興味のある人は是非参考にしてみてください。