個人投資家にオススメのリスクとリターンのバランスとは

資産運用において、どんなリスクがあるかといったことや、そのリスクを小さくするにはどうすればいいかといったことをさまざまな記事で書いてきました。

関連ページ

➡︎ 知らない人が損をする!?投資に関して絶対に知っておきたい7つのリスク

➡︎ 【実践編】資産を上手く活用する人はリスクをどうコントロールしているのか

ここでは実際に個人投資家がどのようなリスク・リターンのバランスを目指していけばいいのかを考えていきたいと思います。

結論から言うと、個人投資家にオススメのリターンは、ズバリ年利+10 %前後です。

また、運用の手法としてはヘッジファンドに預ける方法がいいでしょう。

[ヘッジファンドって何?]

ヘッジファンドとは、投資家から集めた資金を、投資のプロであるファンドマネージャがひとまとめにして運用し、出資者に利益を還元する、資産運用のサービスの一つです。

その原型は1940年代に誕生し、アメリカで富裕層の資産を管理するのが元々の目的でした。

1億円以上を運用するような富裕層を対象としたものでしたが、近年はより一般的なものとなり、1,000万円程度から出資者を募り運用するものも増えてきています。

個人の資産(ポートフォリオ)の組み方については以下の記事で詳しく解説していますのでぜひ合わせてご一読ください。

関連ページ

➡︎ 徹底比較!3,000万円の効果的な運用方法【オススメ運用プラン】

➡︎ 5,000万円を元手にリスクを最小限にしつつ年間+5%の収益を上げ続ける方法とは

➡︎ 1,000万円を元手にリスクを最小限にしつつ継続的に年間+10%の収益を上げる方法とは

年利10%が最適な理由

皆さんは投資をするならどれくらいのリターンがあったらうれしいでしょうか。

投資を経験したことがない方に話を聞くと「年利20~30 %くらい欲しい」なんて言う話も聞きますが、これは無謀な目標設定と言わざるを得ません。

国債では長期のものでも年利0.1 %程度(2017年2月時点)ですし、利回り20~30%の不動産もまずありません。

価格変動の大きい株なら達成できることもありそうですが、どれくらいが妥当なのでしょうか。考えていきたいと思います。

まず、株は経済が成長すれば市場全体も成長(拡大)するため、ゼロサムゲームではありません。

日本の経済が成長すればそれに合わせて参加者全員が利益を得られます。ゼロサムゲームの場合は誰かが勝てば誰かが負けるため、参加者で利益を奪い合うことになってしまいます。

すなわち、経済が成長している分に関しては参加者全員でシェアでき、それ以上を目指すと奪い合う形になるという訳です。

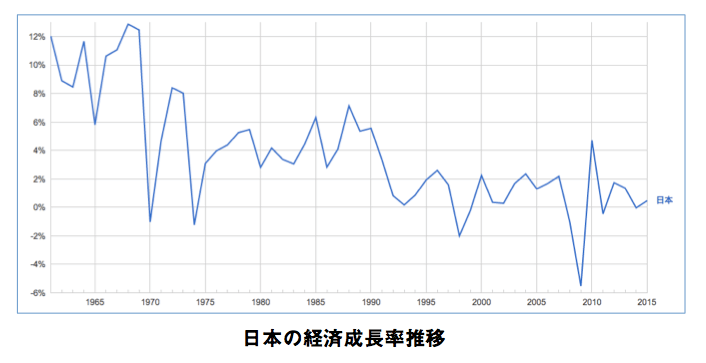

では、日本の経済成長率の推移を見てみましょう。

バブル崩壊前は3~7 %程度で推移していて、バブル崩壊後はマイナスの年を除くと2 %程度となっていることが分かります。

つまり、単純化して考えると、株を持っていれば何もしなくても、バブル崩壊前で3~7 %程度、バブル崩壊後はマイナスの年を除いて考えると2 %程度の上昇を期待できたことになります。

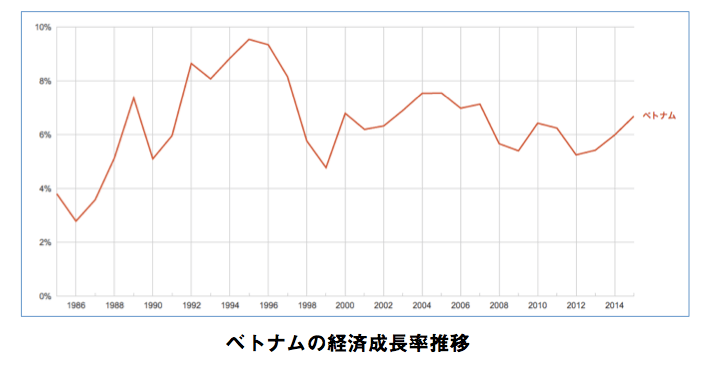

近年の日本は経済成長が落ち込んだと言われているので、発展が進んでいる東南アジアの例でベトナムも見てみましょう。

成長著しいと言われているベトナムは、経済成長率も安定して推移しています。

それでも平均すると約6.4 %であり、この期間ベトナムの株式に投資をしていても平均して年利で+6.4 %が期待できたことになります。

このように日本に限らず世界で見ても、経済が数%しか成長していない中で、20~30%という設定は難しいと言わざるを得ません。

ゼロサムゲームで勝ちを狙いにいくならば、無謀な短期売買を繰り返して運よく勝つしか方法はありません。

中には勝ち続けている人もいるので、短期売買に勝てる特別なスキルというものも存在するのかもしれませんが。

一方で、短期売買で勝とうとしている人が数えきれないほどいるということは、確率的に財を成す人が出てくるのも必然と言えます。

現に著名になった人でも、継続してトレーディングで勝ち続ける人は非常に”まれ”で、書籍化や、講師料で生計を立てている人も多いようです。

破綻した話も後を絶ちませんから、年間+20~30%という目標は「ハイリスク・ハイリターン」と言わざるを得ません。

やはり経済成長率からみてもリスクの観点から見ても、資産運用の目標とするのは年利+10%前後が適切だと言えます。

[金融豆知識]

金融の世界で最も運用のレベルが高いヘッジファンドでも、年間のパフォーマンスは10~15%前後です。

モーニングスター社(世界有数の格付け機関)によると「年15%以上のリターンを15年以上」出しているファンドは、5,500社以上ある全体の0.4%しかありません。

また、世界一の投資家と言われる、ウォーレン・バフェット氏も、1年あたりのパフォーマンスは20%にも届きません。

※それでも、日本円にして8兆円を超えるとも言われる資産を築き上げた理由は次の章で詳しく解説します

このことからも、個人が無謀に高いパフォーマンスを目指すのは現実的ではないことがわかります。

長期運用のススメ − 年利10%の驚くべき効果

年利10 %と聞くと大したことないと感じるかもしれませんが、そんなことはありません。

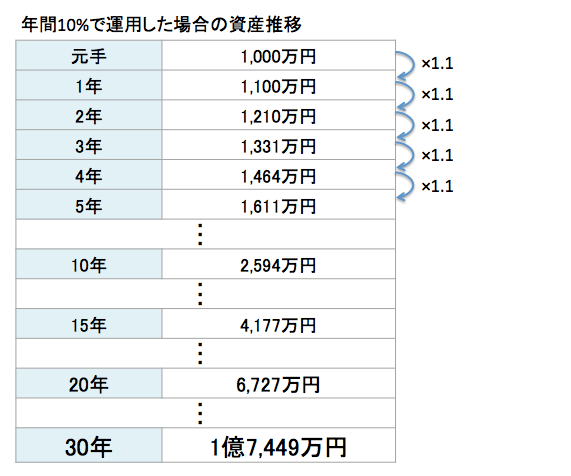

仮に年利+10 %を継続して複利で運用した場合どの程度資産は推移するのでしょうか。以下の表をご覧ください。

1,000万円を元手に運用すると、10年後には2,594万円、20年後には6,727 万円、30 年後には1億7,449万円になるのです。なんと30 年後には17倍以上にもなります。

年利+10 %というパフォーマンスであれ、継続することで非常に大きな成果を得られるということを理解していただけたかと思います。資産運用で高いリターンを得るには長期投資が大切なのです。

資産運用で最も重要なのが、運用で得られた利益をまた次の運用に充てることで、資産を雪だるま式に増やすことができる「複利の効果」を最大限に活用することです。

かのアインシュタインも「複利こそが人類最大の最大の発明の1つ」と言っており、資産運用においては、最も重要なポイントです。

長期運用に適した投資先とは

では具体的に、どのように運用するのが適しているのでしょうか。

「年10%の利回り」は決して無謀ではありませんが、素人が簡単に達成できるものでもありません。

経済成長から考えると、個人(素人)投資家が”自分で”運用するのであれば、ETFでも買って年2%で運用するのがいいところです。

年2%の運用では、仮に30年続けたところで1.8倍にしかなりません。

何にも運用しないのと比べると、2%でも十分な成果が見込めますが、先ほどの10%の利回りと比較すると、その差は10倍近くなります。

投資には高い知識や専門性が求められます。時間と労力をかけて企業を研究し、市場を分析しながら取引に臨まなければなりません。肉体的にも精神的にもタフであることも求められます。

素人が株やFXに手を出すのはいただけません。

いきなりなんでも自分の力でやってみる必要はありません。運用は専門の機関(サービス)に任せてしまえば良いのです。

そんなヘッジファンドについて少し解説しておきます。

ヘッジファンドは、投資家たちから集めた資金を、投資のプロであるファンドマネージャがひとまとめにして運用し、運用で得た利益を投資家に還元します。

かつては富裕層や資産家を相手にしたものでしたが、少しずつ裾野が広がり、一般の投資家からも出資を募るようになってきています。

基本的に私募であるヘッジファンドは、証券会社などでの取り扱いがないため、直接問い合わせをしてコンタクトを取る必要があります。

気になるファンドがあるならば、公式ページなどから直接問い合わせをしてみましょう。

あまり情報が公開されないヘッジファンドですが、直接問い合わせることで、詳しい情報も得られるかもしれません。

それでも最低出資金のハードルは高く、1,000万円単位のところも少なくありませんが、大富豪でなくとも、特に今まで貯蓄傾向が高かった日本人にとっては無理のないところまで間口は広がっています。

ヘッジファンド最大の魅力は、運用利回りの高さにあります。ヘッジファンドは一般に年10~15%程度の利回りを記録します。これは過去のヘッジファンド全体の実績からも明らかです。

手数料が引かれたとしても、年5~10%程度のリターンが還元されることは十分に期待して良いでしょう。

ヘッジファンドは、証券会社などで取り扱われているものではなく、「私募」でありファンドと出資者が直接契約をします。そのため、情報があまり広がらず優良なファンドであったとしても無意味に知名度は高くなりません。

具体的なファンドについては、以下のページにて個人投資家におすすめできる利回りが安定しているのものを中心にランキングページで紹介しています。ぜひ参考にしてみてください。