ある程度の資産を蓄えて、仕事を早期リタイアしたいと考える人は少なくありません。

仕事を完全に辞めるのは不安でも、給料に縛られない職選びをするなど”セミリタイア”を望む方もいらっしゃるでしょう。

「仕事を辞める」あるいは「減らす」ことで、それまで仕事に充てていた時間を使って、より自由な時間を過ごすことができます。

一度しかない人生を、より幸せなものにするために、早期リタイアは考えておきたい選択肢の一つです。

しかし、特にサラリーマンが多い日本社会では、早期リタイア/セミリタイア組は少数派であり、あまり現実的に考えることが難しいかもしれません。

一部の人にだけ許されたものだと考えてしまう人もいらっしゃるでしょう。

ですが、一般に、早期リタイアを検討し始める人のラインは、資産が5,000万円からと言われています。

実は、貯金が5000万円、もしくは“金融資産が5,000万円”ある人は早期リタイアを検討し始めるラインに既に立っているのです。

今回は、この「5,000万円」を”どのように活用”して早期リタイアを実現するのか、順を追って解説していきたいと思います。

資産5,000万円を保有している人の割合とは

まず、5,000万円の金融資産を保有しているということは、日本の社会においてどのような位置づけになるのでしょうか。

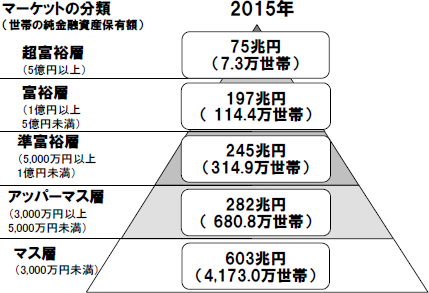

NRI(株式会社野村総合研究所)の調査によると、日本の「純金融資産保有額の階層別世帯数」は、以下の図のようになります。

参考:日本の富裕層は122万世帯、純金融資産総額は272兆円 | 野村総合研究所(NRI)

https://www.nri.com/jp/news/2016/161128_1.aspx

この「純金融資産保有額」とは、貯金だけに限らず株や投資信託、生命保険などを含めたものから負債を引いて計算しています。

この図によると、5,000万円以上の金融資産を保有していると、「準富裕層」以上に分類され全体の上位約8.3%に当たることがわかります。

つまり、「準富裕層」以上であれば、12人に一人の割合で、早期リタイアを考えてもよいことがわかります。

5,000万円あれば本当にリタイアできるのか?

しかし、資産が5,000万円あれば本当に早期リタイアできるのでしょうか?

早期リタイアをする場合には、「完全に収入を断ち、支出のみの生活を送るケース」と「運用によって少しずつ資産を増やしながら生活をするケース」とが考えられます。

ここでは、後者の「運用をするケース」で考えてみましょう。

金融資産が5,000万円もあるため、これらを年+3%で運用したとします

すると5,000万円 ×3% =150万円 で年間150万円の収入を得られることがわかります。

つまり、月々の出費を12~3万円に抑えることができれば、この運用利息だけで生活費はまかなえてしまうのです。

仮に、不動産ローンの返済なども完了し、子育てなどもひと段落していれば決して無理なプランではないかもしれません。

今までのようにフルタイムでガツガツ働かなくとも、少し足りない分を、好きな仕事をして補填すれば生活できることがわかります。

仮に年+5%で運用すれば、収入は250万円となり、月に20万ほどの出費までまかなうことができます。

年+3~5%の運用というのは、決して非現実的な数字ではありません。

そもそも、元手が5,000万円ある場合、運用の選択肢も拡がるため、お小遣いで株やFXをやっている人と比べれば、かなり実現可能な目標だと言えるでしょう。

5,000万円を運用するおすすめの方法とは

それでは、実際に5,000万円を運用する方法にはどのようなものがあるのでしょう。

代表的なものをいくつか紹介していきたいと思います。

1. 不動産

投資といって、すぐに思いつくのものの一つが「不動産投資」でしょう。特に、一昔前までは不動産投資は代表的な選択肢の一つでした。

しかし、近年では東京オリンピックの影響もあり不動産価格が高騰しています。

一昔前は利回り10%といった物件も見られましたが、最近は不動産のプロでも不動産以外に投資しているような状況です。

現在のような状況では不動産投資は避けたほうが無難でしょう。

2. 株

株式への投資は配当も出ますし、株価事態も上昇する可能性があるため、高い利回りを実現できる可能性があります。

一方で、銘柄選びが難しく損をする可能性も秘めています。

以前は、ガスや電力など「インフラ系の企業の株は安心」といった神話があり、配当狙いでそういった株をを大量保有するという手もありました。

しかし、東日本大震災で株価が暴落したように、その神話もすでに崩れ去っています。

また、個人で株式投資をするなら、とてつもない時間の勉強や研究・分析が必要です。

リタイアした後の第二の人生で株を生きがいにするという気概の人は除いて、ややハードルが高い投資とも言えます。

3. FX

FXは誰でも簡単に取引でき、高いレバレッジもかけられるため、よく知られている投資手法です。

大きく儲けた話も聞きますが、それ以上に資産を失った話も多くあり、非常にギャンブルに近い投資だと言えるでしょう。

小額で、ゲーム感覚で楽しむ分にはいいでしょうが、リタイア後の資金の捻出と言う意味では、確実性がなく適していないかもしれません。

4. 投資信託

投資信託は、近年、最も一般的な投資方法(金融商品)の一つです。資産を預けて運用を任せる金融商品です。

投資信託で気を付けたいのが、彼らは「金融商品を”売るプロ”」ではありますが「運用で”資産を増やすプロ”」ではないという事です。

投資信託には成果報酬(運用で出た利益に応じて、運用側が受け取る報酬)がありません。

つまり、彼ら(投資信託の売り手)にとって、運用が上手くいこうと失敗しようと結果は同じなのです。

彼らには、より高いパフォーマンスを出そうというインセンティブ(メリット)が無いとも言えます。

投資信託は「売ること」を一番に考えて設計された商品です。そのため、「テーマ型ファンド」など分かりやすい商品が多く作られています。

日本の金融市場の質は低く、投資信託の実に90%以上がマイナスになっているというデータもあります。この点においても、投資信託での運用はオススメできません。

5. ビットコイン(仮想通貨)

ビットコイン(仮想通貨)も大きく値上がりしたことで、昨今注目を集めている金融資産(投資手法)です。

確かに”一度”は多く値上がりし、多くの億万長者を生みました。しかし、今後も再び同じことが起きるかと言うと一概にそうとは言えない状況です。

まだまだ先行きが不透明でリスクが高いため、やはり大切なリタイア後の資金運用と言う意味では避けるべきだと思います。

6. ヘッジファンド

ヘッジファンドは、プロに資産を預けて代わりに運用してもらうというサービスです。

同種の投資信託と大きく異なるのは、ヘッジファンドでは「成果報酬制度」が導入されており、運用結果がプラスにならなければ利益が得られない構造になっています。

そのため、ヘッジファンドは、ファンドも投資家も“同じ方向”を向いて運用していきます。

ヘッジファンドとは、まさに運用で資産を増やすことを目的に作られた商品(サービス)だと言えます。

ヘッジファンドの中には年5%~10%の利回りを実現するものも存在し、先ほどの試算を大きく超えています。

仮に5,000万円を10%で運用する事が出来れば年間500万円の収入です。毎月40万円を超える収入となり、暮らしていくには十分な金額となります。

資産5000万円を運用してセミリタイアをするには、ヘッジファンドが最適な手段だと言えるでしょう。

まとめ – 資産運用で人生を豊かにする –

これまで見てきたように、5,000万円の資産があれば早期リタイアすることは不可能ではありません。

あなたの人生を豊かにするためには、ある程度の資産が蓄えられたなら必ず資産運用を検討するべきだと言えます。

そもそも、いち早く資産を5,000万円にもっていくためにも投資は有効な手段です。

具体的には、貯金が1,000万円を越えた辺りから、本格的に運用を考えた方がよいと言われています。

その有効な方法としては、ヘッジファンドが効果的だという話をしてきましたが、具体的にファンドに出資する方法についてもご紹介致します。

一般的にヘッジファンドは「私募」であり、広告も出ていなければ証券会社などでも取り扱われていません。ファンドの人間と面会し、直接説明を受ける機会が必要となります。

そして、ヘッジファンドとコンタクトをとるには、以下の2つの方法があります。

① すでに顧客となっている人に紹介してもらう

② ヘッジファンドの会社ホームページから問い合わせをする

金融業界の関係者などであれ、いわゆる”コネ”を活用してどこかのファンドを紹介してもらうこと可能でしょうが、広くは②のHP等から問い合わせをする方法が一般的でしょう。

しかし、私募であり知名度が高くなりにくいヘッジファンドについては、そもそも「どのようなヘッジファンドがあるのか分からない!」という方も少なくありません。

そんな方に向けて、当サイトではおすすめのファンドを以下のページでランキング形式で紹介しています。是非参考にしてみてください。