トータスパートナーズとは

ヘッジファンドでの運用が少しずつ一般的になってきています。

資産運用というと、かつては、株や投資信託、不動産などで四苦八苦しながら自分自身で運用するしかありませんでした(多くの損失を出した方も少なくないはずです)が、最近は運用の手段も多様化してきています。

ヘッジファンドは、元々は富裕層を対象とし、複数の出資者から億単位のまとまった資金を募集して運用しているものでしたが、近年では個人レベルにまで間口を広げ、出資のハードルも低くなってきています。

その中でも注目度の高いファンドの一つにトータスパートナーズ(Tortoise Partners)があります。

トータスパートナーズは「ヘッジファンド」でありながら、未公開株で運用する「PEファンド(プライベートエクイティ)」でもある、かなり珍しいファンドです。

ここでは、その魅力を、投資家目線で掘り下げていきます。

トータスパートナーズの3つのメリット

高い収益性が期待できる未公開株投資

トータスパートナーズ最大の特徴はなんといっても、未公開株で運用する「PEファンド」としての側面でしょう。

PEファンドとはPrivate Equity(プライベートエクイティ)の略称で、未公開株(非上場企業)に投資して運用するファンドのことです。

日本には上場している企業が3,500社以上ありますが、実は非上場の企業は、その500倍以上にもなる200万社以上あります。

非上場(未公開)と聞くと、規模の小さいスタートアップやベンチャー、上場するに至らない企業といったイメージを持つ人もいるかもしれません。確かにそういった企業も含まれていますが、世の中には、老舗であり、優良でありながら”あえて”上場せずに経営している企業も数多くあります。

例えば、和菓子の「とらや」や、飲料メーカーの「サントリー」に「アサヒ飲料」、旅行代理店の「JTB」も非上場企業です。

➡︎ 関連ページ『株を買うってどういうこと?企業が上場する目的と株主になる意味を徹底解説』

もちろんこれだけに限りませんが、非上場の企業にまで対象を広げることで高い運用の選択肢を広げるのがトータスパートナーズのようなPEファンドです。

非上場企業の株は、証券会社などで取引できるわけではないため、株主である創業者や経営者、親会社などと直接やりとりをし、「相対取引」をする必要があります。

またその際にも「1株を〜」などということはなく、「株式の50%を譲渡」などといった大規模な取引になることが一般的であるため、数千万円〜数億円単位の資金が必要になります。

中小企業を相手にする場合などは、買収(株式の99.9%以上を取得)することも少なくないため、会社を取得した後は、もちろん経営に参画する必要もあるでしょう。

コミュニティ・交渉力・資金力・経営力など、様々な専門性が必要になる未公開株への投資は、決して簡単にマネできるものでもありません。

もちろん個人投資家として、未公開株に投資している人はほとんどいないと思います。

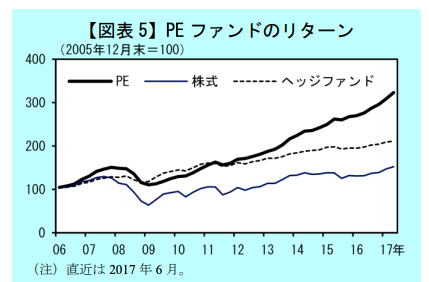

このように難易度は高いものの、投資の選択肢を広げる未公開株での運用をするPEファンドは、かなり高いパフォーマンスを記録しています。

以下のグラフを見ても、ヘッジファンド全体のリターンを上回っており、10年で3倍(年利で11~12%)程度の実績を記録しています。

参考:日銀レビュー 最近のプライベート・エクイティ・ファンドの増勢について(2018年4月)

https://www.boj.or.jp/research/wps_rev/rev_2018/data/rev18j01.pdf

トータスパートナーズは、これに加えて「ヘッジファンド」の属性も併せ持っており、投資先を複数持ってポートフォリオを組むことでリスクを分散します。

PEファンド特有のリスクとして、資金の投下先の選定に時間がかかることがあり、資金を持て余してしまうケースがありますが、トータスパートナーズの場合、余剰資金を上場株式で、一般的なヘッジファンド同様に運用することもあるようです。

トータスパートナーズは、高利回りが期待できるPEファンドと、リスクを上手くコントロールできるヘッジファンドのいいとこ取りと言っていいかもしれません。

少額からスタートできる

未公開株での運用は、高い専門性が必要になる一方で、高い利益率が期待できます。そこで「自分で直接未公開株で運用できればさらによいのでは?」と考える人がいるかもしれません。

たしかに、自分自身で実践できるのであればそれに越したことはないかもしれませんが、先述のように未公開株を取得するには数千万〜数億円の資金が必要になります。

もちろん、資金が5,000万円の人が5,000万円を全て1社につぎ込むわけにもいかないでしょうし、実際には数億〜10億円以上の資金がなければ参入できないでしょう。

しかし、ファンドを通じて出資することで1,000万円程度からこの未公開株投資に参加することができます。

「10万円くらいを元手に投資をはじめてみようかな〜」と考えている人にとってはかなりの高額に感じるかもしれませんが、投資の規模・実施内容から考えると、ファンドというスキームを通じて参加することで資金面でのハードルをクリアできるのは非常み魅力的です。

本来であれば億単位の資金が必要な運用に、1,000万円で参加できることはメリットとしか言いようがありません。

資産の流動性が上がる

未公開株(非上場企業)は通常すぐに売却することもできません。相対取引となるため、買い手となる次の投資家を都度探さなければいけないのです(売却先に困っている企業も少なくありません)。

仮に自分自身で未公開株に投資をした場合、最悪いつまでも手放せない不良債権を抱え込んでしまう可能性もあります。

しかし、ファンドであれば任意のタイミングで解約(部分売却)することもできます。

出資者とファンドとの間での資金のやりとりは、ファンドとの契約に依存するため、仮に未公開株が売れない状況でも、自分自身の資金だけは引き上げることができるのです。

解約時の評価の方法や、解約のタイミングなどは、ファンドによって様々ですが、例えばトータスパートナーズであれば数ヶ月単位(1ヶ月?3ヶ月?6ヶ月?)で解約することができるようです。

トータスパートナーズに変わる運用方法はあるか

最後に高い利回りが期待できるPEファンドですが、トータスパートナーズ(Tortoise Partners)以外にも選択肢がないか少し考えてみたいと思います。

PE投資(未公開株投資)は高い専門性や大きな資金力が必要となるため、主に大企業の投資部門などが実践しています(その場合は、子会社化する企業の買収などを視野に入れている場合もありますが)。

超富裕層(自己資金100億円超、資産運用規模数十億円)を相手にするような、独立系のヘッジファンドも世界的には存在しますが、日本で、一般的な個人レベルで投資できるものではありません。

また、2019年6月現在、一般の投資信託で、未公開株での運用を行なっているものもありませんでした。

つまり、この高い利回りを記録する未公開株への投資を実現したいのであれば、現時点ではトータスパートナーズ(Tortoise Partners)しか選択肢はありません。

一般的になってきているとはいえ、「私募」である都合上、それでも1,000万円単位の出資のハードルはありますが、これからの新しい投資の選択肢として検討の余地は十分にあると思います。

少しでも興味のある人は、直接問い合わせてさらなる情報収集を進めるとともに、検討してみてはいかがでしょうか。

Tortoise Partners(トータスパートナーズ)

■ 会社名:トータスパートナーズ合同会社(TORTOISE PARTNERS LLC)

■ 所在地:東京都港区三田3丁目4番地3

■ 最低出資額:1,000万円 (?)

■ 主な投資戦略:未公開株投資

■ URL:https://tortoisepartners.jp/

※本記事はヘッジファンドでの運用、ならびにトータスパートナーズへの出資を推薦するものではありません。あくまでも紹介であり、出資の検討・判断は自己責任でおねがいいたします。