なぜ貯金はNGなのか − 運用しないリスクを検証する −

一生懸命仕事をして、頑張って積み立てた「貯金」。

頑張って稼いだ努力の結晶であり、「絶対に減らしたくない!」と考えている人も少なくないでしょう。

そういった方の多くは、リスクのある運用を回避して、大事に銀行に資産を預けているはずです。

確かに、株やFXといった運用には「減ってしまうかもしれない」というリスクが伴います。

しかし、運用をまったくしないということも、実は大きなリスクを伴っているのです。

これは、一体どういうことなのでしょう?

銀行にしっかり預けておけば少なくとも減ることはないのではないでしょうか?

その鍵は「インフレ」にあります。

確かに銀行に預けておけば、あなたの資産の「額面」は減りません。

しかし、相対的な「価値」は減る可能性があるのです。

これは、実質使えるお金が減ることを意味しています。

「インフレ」というと「発展途上国の話では?」「日本は関係ないはず」と思う方もいらっしゃるでしょうが、まったくそんなことはありません。

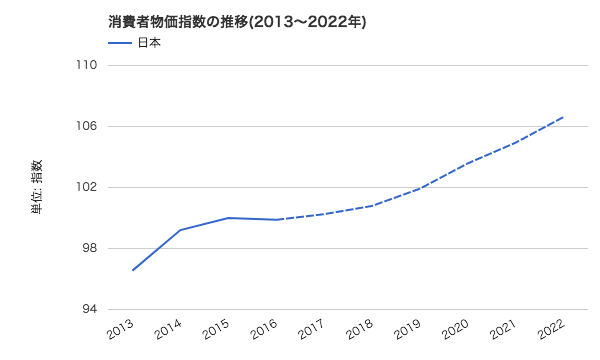

実際に日本でもインフレは確実に進んでいます。

以下のグラフは、今後の日本のインフレ指数を予測したものです。

出典:日本のインフレ率の推移(2013~2022年) – 世界経済のネタ帳

http://ecodb.net/exec/trans_country.php?type=WEO&d=PCPIPCH&s=2013&e=2022&c1=JP

このグラフにも現れているように、この先も日本は年1~2%程度インフレすると予測されています。

インフレとは経済成長の証でもあり、国としても積極的にこの「2%」という数字を達成するべく様々な政策に取り組んでいます。

日本経済の中心に坐る日銀は「物価上昇率2%」を目標としており、国や政府がインフレに向けて動いていると言っても過言ではありません。

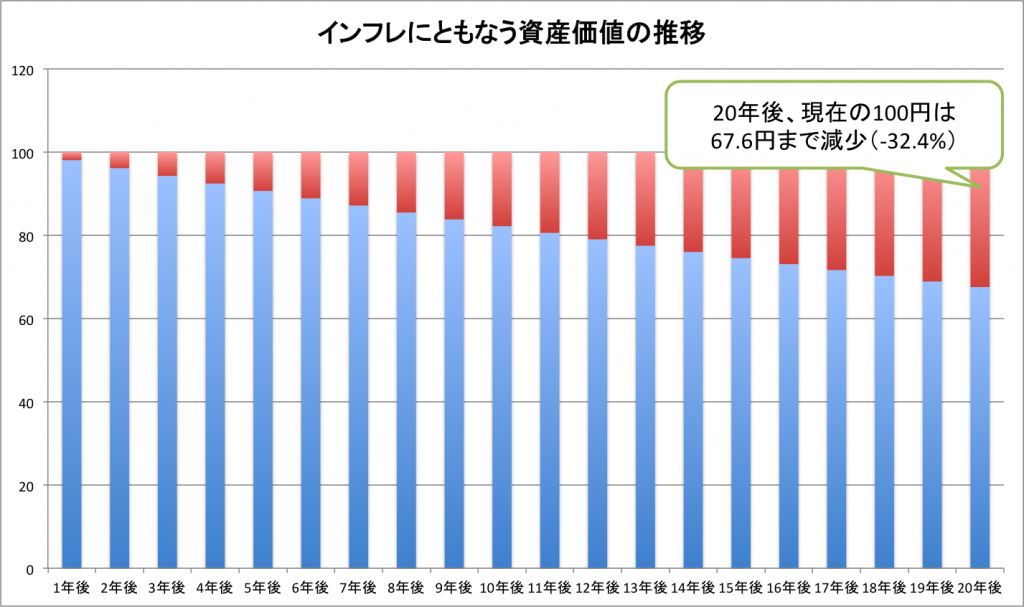

このインフレの中、資産を額面だけ維持したまま寝かしておくとどうなってしまうのでしょうか?

仮に、この「物価上昇2%」が継続的に達成されるようになった場合、20年後には現在の100円の価値は67.6円まで32.4%も減少してしまいます。

つまり、預金で寝かせるというのは「財産を守っているのは見かけだけで、実は大きなリスクに晒されている」と言えます。

ちなみに、銀行に預けていても金利は発生し利子が付きますが、この超低金利時代においては、ほとんど無いに等しいのが現状です。

例えば、メガバンクであれば、定期預金でさえ金利は0.010%ですし、金利が高いと言われているネット銀行でさえ、良くて0.050%といったところです。

これでは、今後のインフレには耐えることはできないでしょう。

貯金しているだけではインフレによって「実質的に」使えるお金が減ってしまいます。

政府目標が達成されると20年後には、今の100円の価値は67.6円まで減少します!

資産運用が必要な理由 − 小さなリターンでも無視できない複利の効果 −

ここまで、「運用をしないリスク」についてお伝えしてきましたが、では運用をしたいと思った方はどのようにすれば良いのでしょうか?

資産運用は、「今ある資産の状況(金額)」や「どの程度のリターンを目指すのか」によって、やり方が大きく異なってきます。

アレコレと闇雲に説明しても話がややこしくなってしまうため、ここでは、「手元に2,000万円の運用資金があり、なるべくリスクを抑えて年間+10%にて運用したい」という方に向けて基本的な考え方をお伝えしたく思います。

「年間10%」と言うと1年間ではそこまで大した変化が無いように思うかもしれませんが、これが長期に渡って達成されると相当なインパクトになります。

運用を始める前に、10年後20年後のイメージを持っておくことはとても大切なので、年間10%で複利運用した場合に手元の2,000万円がいくらになっていくのか、まずは試算結果をご覧下さい。

年10%の利回りを継続

▶︎ 5年間達成 → 約3,200万円(約1.6倍)

▶︎ 10年間達成後 → 約5,200万円(約2.6倍)

▶︎ 20年間達成後 → 約1億3,500万円(約7倍)

▶︎ 40年間達成後 → 約9億円(約45倍)

2,000万円の資産を元手にすると、10%の利回りで資産の総額はこのように推移します。

実際のところ、プロの投資家やファンドマネージャーであっても、年間10%を20年以上に渡って達成することは容易ではありません。

私自身の見解としては、個人で資産運用を始めようと思うのでれば、この「年利10%」というのをターゲットにするのは一つ非常に良い狙いなのではないかと思います。

では、「2,000万円の資産を元に、なるべくリスクを抑えて10%近い利回りで運用したい」と真剣に考えている方に向けて、3つのプランを紹介したいと思います。

2,000万円を年利10%で運用する3つのプラン

① 株式投資とヘッジファンドを組み合わせる

これは、「5~10年後には自ら株式投資をするような実力をつけたい」と思っているような方に向けた運用プランです。

株式投資に関する勉強をし、1,000万円を自ら選んだ銘柄に投資して実践します。

投資というのは一朝一夕でその実力が磨かれるものではありません。

当面の間は、資産が増減するでしょうが、すべて勉強代だと割り切って考えます。

投資の勉強は、自らリスクを取りながら実体験の中で学ぶのがある種の定石です。

さて、残りの1,000万円をヘッジファンドに預け入れるのは、これは座学の側面が強いです。

ヘッジファンドの中には、顧客に向けて自らの戦略を細かく説明しているようなファンドもあり、そのようなファンドに資金を預け入れることでファンドから送られて来るレポートから様々なことを学ぶことができます。

ヘッジファンドとは、投資家から集めた資産を、投資のプロであるファンドマネージャがまとめて運用し、利益を出資者(=投資家)に還元する資産運用サービスです。

また、ある程度規模の小さいファンドであれば、ファンドマネージャーと直接会話する機会も得られるでしょう。

そこではインターネットや本では学べない、生きた情報が手に入るはずです。

ファンドに預け入れながらそのファンドが保有する株と同じ株を個人で買うことはできません。

あくまでファンドから投資に関する基本的な考え方を学び、他の銘柄でそこで得た知識を活用しましょう。

ただし、私自身の経験から言うと、投資の世界はアマチュアとプロ(機関投資家、ファンドマネージャー)とがひしめき合う空間であり、多くの方が思っているよりも遥かに「継続的に勝つ」ことの難しい戦場です。

実際、中途半端に自分の力を過信するのは得策ではありません。

自らに才覚あるという確信があり、充分な時間もある方のみ、投資の勉強へと乗り出すことをお勧めします。

② 独立系の投資信託とヘッジファンドを組み合わせる

まずは独立系投資信託で1,000万円を運用しましょう。

ここで「独立系の投資信託」と呼んでいるのは「さわかみ投信」や「ひふみ投信」のような、大手金融機関とは関係を持たず独立して商品を運用・販売している投資信託のことです。

これらの投資信託の多くは、元々はプライベートなファンドで運用していたものが、ある程度の規模になったタイミングで公募化したものです。

さて、こういった独立系のファンドは、銀行や証券会社の販売窓口で紹介される投資信託と比べると、その銘柄選択にも運用方針にもこだわりがあり、ある一定以上のパフォーマンスが期待ができます。

ただし、「投資信託」という金融商品である以上、どのようなポートフォリオを組んでいるのかは常にオープンにしないといけませんし、過度にアグレッシブ(積極的)な運用は許されません。

結果的に良くも悪くも大きなリターンを得るような投資手法は出来なくなってしまいます。

最近はひふみ投信なども規模が大きくなり、大型株がポートフォリオの中心になってしまいました。

結果、パフォーマンスも日経平均の影響を大きく受けるようになってしまってきています。

➡︎ 詳しくはこちら『ひふみ投信は今後どうなる?大きくなりすぎた注目ファンドの10年後について考える』

もう半分の1,000万円はそこそこの利回りが期待できるヘッジファンドを活用しましょう。

ヘッジファンドは私募で資金調達していることに加え、ファンドごとに独自の運用を行なっており、その自由な戦略によって高いパフォーマンスを達成しています。

資産運用のプロの手腕には期待ができます。

ちなみに「アクティブ」というと「リスクをとったハイリスク・ハイリターンの運用」と勘違いしてしまう人もいますが、正しくは「積極的な運用」であり、能動的・活動的程度のニュアンスです。

様々な手法を検討する分、ただ株を買って待っているだけの消極的な一般的な投資信託と比較して高い利回りが期待できますが、必ずしもハイリスクとは限りません。

この、1,000万円で独立系の投資信託、残りの1,000万円で利回りが期待できるファンドというアロケーションは、独立系の投資信託にてある程度安定した利回りを確保し、残りの1,000万円で積極的に利回りを狙いにいく、という考えです。

③ 2,000万円をまとめてヘッジファンドに

これは、2,000万円を、丸々一つのヘッジファンドに預け入れるプランです。

「分散投資」という考え方を耳にしたことのある方は、とにかく手元の資金を節操無く保険・投資信託・銀行・海外の株式…と言うように分けて管理しようとしてしまします。

しかし、ヘッジファンドであれば、そのファンド自体が分散的に様々な会社へ投資しているので、1つのファンドに投資すれば、実質的に分散投資と同じ効果が期待できます。

「1つのファンドのみ保有することがリスクだ」と考えるのは正しくありません。

ここで考えるべきは、「そのファンドがどの程度リスクをとった運用をしているか」という点です。

例えばそのファンドが最大限にレバレッジを効かせ(借り入れをして、自己資本よりも大きな額を運用しようとすること)、ハイリスク・ハイリターンな投資をしている場合には、投資金額全てを預け入れるのは危険です。

元本が半分以下になってしまうような可能性は、回避するに越したことはありません。

特に、安定して長期の運用をすることでコツコツと資産形成をしていきたいと考えている人にとって、ボラティリティ(変動リスク)の高い運用をするファンドは適していません。

特定のファンドに2,000万円を預け入れようと考えているのであれば、そのファンドの戦略として次の内容をチェックしておきましょう

・中長期的な視野で良い成績を残そうとしているのか

・必要以上のレバレッジを効かせてはいないか

・不必要にアンコントローラブルな要素に関わるリスク(マーケットリスク等)をとっていないか

しっかりとリスクヘッジして、安定した運用実績を残しているファンドであれば、問い合わせて話を聞いてみることをおすすめします。

まずは話を聞いてみないことには、何も始まりません。

ヘッジファンドは、基本的に「私募」で人を集めており、証券会社の窓口で買うことはできません。

ファンドに資金を預け入れる場合には、そのファンドのホームページにアクセスし、そこから直接問い合わせる必要があります。

その後、担当者と直接の話し合いの場を設定し、どのようなリスクをとりなが運用しているのか等、具体的な運用手法を確認する必要があります。

その戦略が、きちんとリスクをヘッジしながら運用するような堅実なものであるならば、2,000万円を1つのヘッジファンドで運用するのは悪い選択ではありません。

私募の反面、なかなかその名前が世の中に広まることのないヘッジファンドですが、個人投資家にオススメできるような安定した運用を心がけている優良なファンドも確実に存在します。

ランキングページでは、様々なファンドを独自に評価しつつランキング形式で紹介していますの絵、ぜひ参考にしてみてください。