ヘッジファンドについての誤った認識

ヘッジファンドと聞くと、次のようなイメージを持たれる方も少なくないでしょう。

「ハイリスク・ハイリターンでアグレッシブな運用」

「買収などを積極的に仕掛けるイケイケ集団」

「怪しい、危険」

このように、日本におけるヘッジファンドは、ネガティブであったり、少し敬遠されてしまうようなイメージがあるかもしれません。

例えば、過去に「LTCM」という有名なファンド(ノーベル経済学賞の受賞者たちによって作られたファンド)がありましたが、このファンドは一時期年率40%近い収益をあげつつも最終的に破綻してしまっています。

このファンドが破綻した原因の一つに、25倍ものレバレッジをかけていたことが挙げられますが、他の全てのヘッジファンドがLTCMと同じようにハイリスクな運用をするわけではありません。

確かに、LTCMの破綻は1998年当時、大きなニュースとなりましたが、このたった1つのニュースによって

・ヘッジファンドが破綻 = 危険

・ハイレバレッジ = ハイリスクでよくない

という安易なイメージができあがってしまっているのです。

このように一部のニュースが世の中に間違ったイメージを浸透させてしまっていますが、これらのイメージは一部のファンドやニュース、メディアによって作り出されてしまった誤ったものであり、実際はそうではありません。

昨今、様々な企業がニュースを賑わせていますが、一部の企業が危険だからといって、全てが同じだというわけではありません。

ある家電メーカーの経営が危機に瀕しているからといって、他の企業も経営が危ないわけではありませんし、ある旅行会社が詐欺まがいの経営で破綻したからといって、旅行業界全てに詐欺のイメージを持つことは間違っています。

他の業界では、一部の会社のニュースによって全体のイメージが固定されてしまうことは稀なのに対して、「ヘッジファンド」はごく少数のニュースによって、全体が誤ったイメージを持たれてしまいがちです。

これは、ヘッジファンドをはじめとした金融業界について、私たち日本人の知識が非常に乏しいことが原因でしょう。

そのため、一部の情報によって「誤った」認識を持ってしまっているということは否定できません。

まずは誤った既成概念を排除し、正しい目でその実情をきちんと認識するところから始めてみましょう。

ヘッジファンドとは

そもそも「ヘッジファンド」とは一体どのようなものなのでしょうか?

日本ではあまり馴染みのないこの組織について、まずは簡単にその概要から説明しましょう。

ヘッジファンドとは、投資家(出資者)から集めた資金を増やすことを目的とした、資産運用の専門サービスです。

ファンドは、集めた資金を運用して増やし、その利益の一部を報酬として受け取ります。

投資家はそのファンドに資産を預けることで、プロが運用する成果を享受することができます。

一般に「私募(自社募集)」で投資家を募っており、投資の最終責任を持つそのファンドのトップを「ファンドマネージャ」と呼びます。

ヘッジファンドの歴史は古く、1949年にアルフレッド・ジョーンズが始めたビジネスが元になっていると言われています。

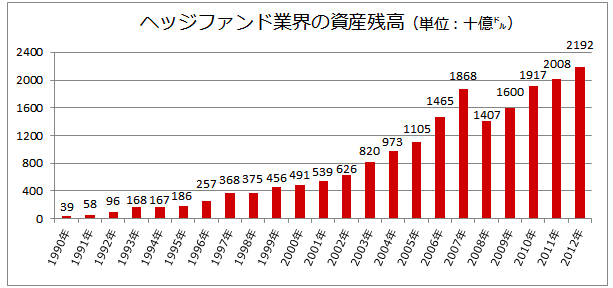

その後、世界中の投資家(特に富裕層)の間で評価され、現在では

「合理的に判断するのであれば、資産運用はヘッジファンドがベストである」

と言われるまでに、金融業界での地位を確立しました

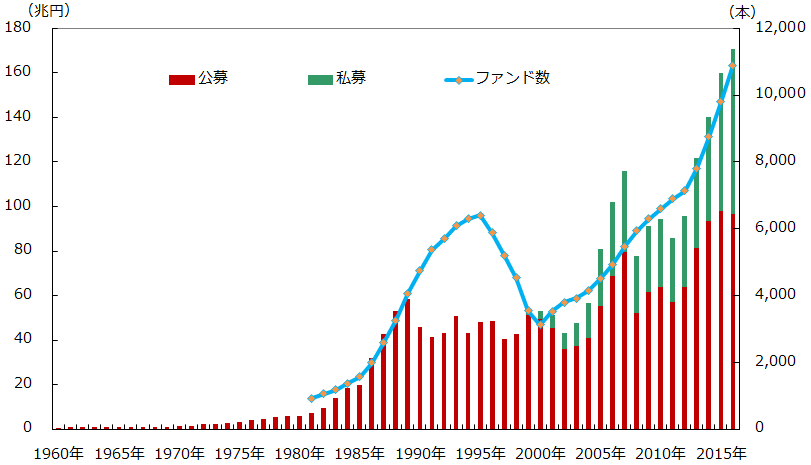

ヘッジファンド業界の資産残高は以下に示す通りです。

特にここ20年で右肩上がりに資産を増やしており、急激にその地位を確かなものにしていることがわかります。

参考:ヘッジファンドの運用資産推移

http://www.world401.com/data_yougo/hedge_fund_sisan.html

ヘッジファンドの特徴 − 投資信託との比較 −

このように古くからの歴史があり、近年ますます規模を拡大しているヘッジファンドですが、以下の4つの特徴が重要なポイントです。

① 絶対利益追求

② 成果報酬

③ 運用者出資

④ 私募

ここではこれらの特徴について順を追って確認していきましょう。

1. 絶対利益追及

ヘッジファンドの基本姿勢は「絶対利益」の追及です。

これは、次の特徴である、成果報酬を収益の基本としていることと関係がありますが、一般的に、ヘッジファンドは、どのような市況であっても、収益を上げることを目標に運用を行なっています。

投資信託のようにインデックス(株価の指標、TOPIXなど)を基準に、それに沿ったような値動きをするわけではありません。

投資信託では、「運用の成果が-5%だったが、市場は-10%だったので十分耐えている」などといったことが往々にして起きていますが、出資者(投資家)としては、大切な資金を減らされて良しとされてはたまったものではありません。

どんな局面(市況)であっても、常に目標は絶対的な収益を上げること(資産を増やすこと)である。

これがヘッジファンドの最も特徴的な性質です。

2. 成果報酬

第2の特徴として、「成果報酬」を収益の基本としているところが挙げられます。

ヘッジファンドでは、運用によって得られるパフォーマンス(利益)の中から報酬を得るというのが基本的な手数料体系です。

割合こそファンドによりますが、例えば、

「1,000万円が運用によって1,200万円になりました。したがって、増えた200万円のうち半分の100万円を報酬としいただき、残りの1,100万円が持分になる(+10%にあたる100万円の利益)」

という形になります。

つまり、ヘッジファンドは、ファンドとして成果が出なければ(パフォーマンスがプラスにならなければ)収益を上げられません。

このことからも、ヘッジファンドが、市況に関係なく常に収益をプラスに持っていける組織であるということがわかります。

「相場が暴落したので、今回は減ってしまいました」などというファンドは生き残れません。

一方、個人が投資できる金融商品として最もメジャーなものの一つである「投資信託」は、販売手数料を主な収入源としており、運用の成果と、証券会社の収入に一切関係がありません。

運用の成果と報酬に関連性のない投資信託(その運用会社者や販売会社となる証券会社)は、一生懸命運用し、大きなリターンを狙うメリットがありません。

そのファンドが資産を増やすことができなくても、マイナスになってしまっても、資産をあずかってさえいれば一定の収入が得られるのです。

※厳密に言えば、大きくマイナスになると解約が出てしまう可能性がありますが、ほとんどの人は解約してもまた他の投信を買うだけなので変わりありません。

「とりあえず」の運用で十分な投資信託は、資産形成には向いていないのです。

大切な資産の運用を任せる場合、同じ方向を目指している「ヘッジファンド」と、全く関係のない方向を見ている「投資信託」とでは、どちらに預けるのが賢明かは言うまでもありません。

3. 運用者出資

「成果報酬」を採用し、投資家と同じ目線に立つことで、運用自体の質が上がるだけでなく「絶対収益」を追及する背景も理解していただけたかと思います。

多くのヘッジファンドでは、これに加えて「運用者出資」によって、さらに投資家(出資者)に寄り添った存在となります。

運用者出資とは、文字通り、運用者(ファンドマネジャーやメンバー)がヘッジファンドに出資をしているということです。

つまり、ファンドマネージャ自らがパートナーであるという選択を取ります。

そもそも、自分たちの運用に自信があり、周りから資金を集めてまで運用しようという人たちであれば、その運用に自分自身が乗っかるのは、非常に自然な流れです。

一方で、株や投資信託などを勧めてくる、銀行や証券会社の窓口の人間が、その投資信託を買っている(投資している)可能性は、決して高くないでしょう。

本当にその商品(銘柄)が、「資産を増やせる!」と考えられているのであれば、これは非常におかしな話です。

ヘッジファンドでは、運用者自身も出資をしており、投資家と運用者の間に不整合はありません。

4. 私募

最後の特徴は、「私募」であるということです。

ヘッジファンドは、投資信託のように証券会社に卸して販売を代行してもらうことや、テレビや雑誌といったメディアで広告活動を行うこともできません。

そのために、投資家の数は制限され、一人当たりの出資金額(最低出資金)は高くなる傾向があります(最低出資金が数千万円〜1億円などというファンドもザラに存在します)。

一般的な投資信託のように、証券会社で販売し広告を使ってガンガン宣伝されている「公募」となるには、莫大なコストがかかります。

コストとは、単に費用がかかるというというだけでなく、時間や事務コスト(労力)も含まれており、より効率的に運用したいファンドはこれを回避します。

また、公募になってしまうと、運用レポートを公開し、自分たちがどのような銘柄を買い、どのように投資しているのかを発信する必要も出てきます。

純粋な収益を追求するヘッジファンドは、自分たちの手を公開して利益を失うようなことはしません。

ヘッジファンドが優れている3つのポイント

日本では馴染みの少ないヘッジファンドですが、実際、世界の投資家(富裕層)の間では、最もメジャーであり、また優れた資産運用のパートナーとしての地位を確立しています。

先に説明した通り、海外の富裕層の間では、ヘッジファンドに投資をしているということは、「合理的で優れていると判断され、加えて、それ自体がステータスとなる」レベルでの評価を得ているのです。

世界の投資家(富裕層)は、なぜヘッジファンドを選択するのでしょうか。

それには次の3つのポイントがあります。

① 高いリターン(高収益)

② コストや手間に無駄がない

③ パフォーマンスに根拠がある

1. 高いリターン(収益)

当たり前のことですが、投資先を検討する際のポイントとして、どれだけ高いリターンが得られるのかというのは非常に重要なことです。

その点においてヘッジファンドは最も優れていると言えるでしょう

銀行の預金などはもちろん話になりません(年利0.02%)が、債券や不動産で投資をしたとしても、年間のリターンは2~3%から高くても7~8%前後という場合がほとんどでしょう。

これに対し、ヘッジファンドが設定するリターンは一般に年10~15%程度で、圧倒的に優れています。

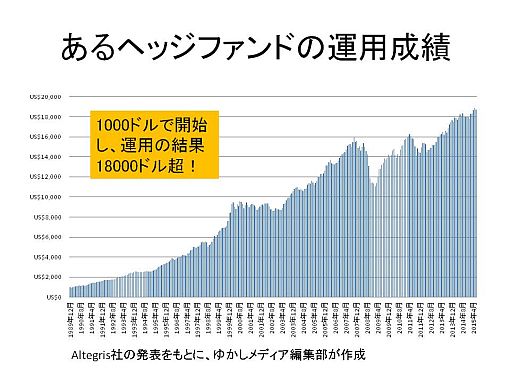

以下のグラフを見ても、ヘッジファンドでの運用がいかに優れているかを理解していただけるかと思います。

出典:富裕層の投資「ヘッジファンド」のすべて 解説~運用成績10%超高利回り商品の購入方法まで 2018年最新版 | ゆかしメディア

http://media.yucasee.jp/posts/index/15041

ヘッジファンドにはとにかく高いリターンが期待できる!

世界一の投資家とも呼ばれる、ウォーレン・バフェット(Warren Buffett)が率いるバークシャー・ハサウェイ(Berkshire Hathaway Inc.)では、過去51年間での平均が+19.2%と圧倒的です。

これは計算すると、51年で資産を7,989倍!!にしていることになり、いかにヘッジファンドの運用が優れているかということがわかります。

2. ムダのないコスト設計

ヘッジファンドが選択される理由として、次に挙げられるポイントが、そのムダのなさです。

もしかすると、「ヘッジファンドは、パフォーマンスも高い代わりに、手数料も高い」とイメージしている人も多いかもしれません。

確かに、株や投資信託と比較しても、一見するとヘッジファンドは手数料の種類も多く、コストが高く感じるかもしれません。

▶︎ 株(自分で売買) ・・・売買手数料

▶︎ 投資信託 ・・・売買手数料 + 信託報酬

▶︎ ヘッジファンド ・・・売買手数料 + 信託報酬 + 成功報酬

このように、手数料の種類(数)だけを見ても、ヘッジファンドでの運用にかかるコストは比較的高いように感じます。

しかし、これらはあくまでも見かけの手数料です。

例えば、投資信託は、証券会社などで購入に到るまでに、それを組成するアセットマネジメント会社や、運用を担当する運用機関などが存在します。

出資者の元に返ってくるリターンにかかる手数料は、一見すると小さく見えますが、金融市場でのパフォーマンスから、これらの組織での経費やマージンが多重に抜かれて投資信託のパフォーマンスとして返ってくることになるのです。

つまり、投資信託では目に見えない手数料がかかっているということになります。

一方で、ヘッジファンドでは、こういった余計な費用はかかりません。

ヘッジファンドは、ファンドと出資者が直接契約を結ぶことが一般的なので、「裏で発生するマージン」といった費用はありません。

また、運用を全て肩代わりしてくれるのも、ヘッジファンドの優れているポイントです。

株や投資信託で自分で運用する場合、常に値動きや市況に注意を払わなければいけません。また、株価に影響を与えるようなニュースを常にチェックし、決算等の情報を追いかけ、分析し売買をしなければなりません。

タイミングを失すれば、大きく損失を出してしまうこともあるでしょう。

この「自分で時間や手間隙をかけて、あれこれと調べたり考えたりする手間(=コスト)」は決して侮ってはいけません。

本気で資産形成しようと思った場合、それこそ第二の仕事といわんばかりの労力が求められます。

一方で、ヘッジファンドは、全ての投資判断を一任します。すなわち、投資に必要な煩わしい分析や判断をする必要がありません。

これは、見落としがちですが、一般の個人投資家に非常に重要なポイントです。

投資を行う場合には、情報収集や調査・分析能力はもちろんですが、それに割く時間も非常に重要な要素です。

会社員の方などは、十分な時間を確保できず、しっかりとした運用が行えないという場合も少なくないでしょう。

このように手数料やコストが少ないというのがヘッジファンドの2つ目のメリットです。

直接契約のため隠された手数料がかからない!

全てお任せで運用できるので時間や手間もかからない!

3. 高い専門性に裏付けられたパフォーマンス

ヘッジファンドでの運用で確実な成果が上がるのには、きちんとした理由があります。

その1つが、ファンドマネジャーの専門性の高さです。

ヘッジファンドのファンドマネジャーを務める人間は、外資系投資銀行の出身者など、運用について高い専門性を持つ金融のプロフェッショナルであり、資産運用のエキスパートです。

彼らは運用に関して、高い知識・能力・経験・ノウハウを有し、個人投資家では及びもつかないようなレベルでの運用を行なっていきます。

また、ファンドでの運用は、個人(ファンドマネジャー)の能力が優れていることに加えて、組織としての「資金力」や「情報力」といった力も発揮されます。

個人が投資を行う場合、数十億円や数百億円といった額をまとめて運用することは現実的ではありません。

しかし、ヘッジファンドであれば、組織としてこれらのまとまった額を運用していくことになります。

したがって、ヘッジファンドのトレーディング(売買)は、株式市場のそのものや、対象の企業に対して非常に大きな影響を与える可能性を秘めています。

また、組織として活動しているからこそ得られる、業界の最新の情報や、一般の人が触れることのない情報にまでアクセスすることが可能にもなります。

これらの情報収集の早さやその細部の理解などにおいて、個人投資家とヘッジファンドとでは、比べる余地もなく、それ故に、投資においても結果に大きな差が生まれてしまうのです。

・金融のプロフェッショナルだからこそできるハイレベルな資産運用

・非公開の情報にもアクセス可能

ヘッジファンドを選ぶときの3つの柱

ここまで、ヘッジファンドの良さをお伝えしてきましたが、具体的なファンドを選ぼうと思った際には、どのような基準で投資先を選べば良いのでしょうか。

ファンド選びの際に重要になるポイントは「戦略」「リターン」「人物」の3つです。

【戦略】王道は株式投資のファンダメンタルズ分析 – 中長期の視点も重要 –

ファンド選びの際に、そのファンドがどのような「戦略」や「ポリシー」で運用しているのかは、非常に重要なポイントです。

特に、王道で間違いのないところを探すのであれば、「株式投資」を中心にファンダメンタルズ分析を基本としたバリュー投資などがよいでしょう。

株式投資は、資産運用の王道であり、その歴史は古く、最も研究されている分野だとも言えます。

実際、これまで世界で注目を集めてきたヘッジファンドの多くは「株式投資」を中心としている場合が多く、金融理論や運用手法やしっかりしていれば、ある程度確実なリターンが期待できる領域でもあります。

歴史を見ても長期で成功している投資家は株式で運用しています。

その中でもウォーレン・バフェットを始めとした数多くの投資家が成功している「バリュー投資」はまさに投資の王道です。

また、大切な資産をきちんと運用することを考えれば、中長期での運用が必要になってきますが、これにはファンダメンタルズ分析を基準にしていることも重要です。

過去の例を見ても、テクニカル分析で長きにわたって安定したパフォーマンスを上げている例は多くありません。

中長期で運用するためには、予め「長期間運用しよう!」という意思や方針が不可欠なのです。

王道の株式投資で、ファンダメンタルズ分析を軸としたバリュー投資で運用する。

これは、覚えておいて損はないファンド選びのポイントです。

【リターン】適切な目標値が大切 – 不必要に高いリターンに注意 –

ヘッジファンドの中には、「年利+50%」や「半年で+20%」といった高リターンを謳うものも少なくありません。中には、「確実に年利+15%を実現」などと、先に数値を決めてしまうものまで存在します。

それらのファンドの全てが怪しいわけではありませんが、不必要に高いリターンを目標にしているファンドには注意する必要があります。

なぜならば、どんな運用でもリターンにはリスクがつきものであり、「リスクとリターンはトレードオフ」と言われるように、高いリターンを実現するためには、それなりのリスクが必要になってくるからです。

どんな資産運用でも確実に利益を上げるのは不可能です。

+50%を狙うような運用では、資産が半分に減る可能性も高いので注意して下さい。

先述の通り、世界一の投資家と呼ばれるウォーレン・バフェット氏でさえ、パフォーマンスは平均年+19.2%です(ちなみにこの数値でも51年継続することで約8,000倍になります)。

このことと比較しても、「年間で1.5倍!!」などと謳っているファンドが以下に無謀であるかはご理解いただけるでしょう。

もっと言えば、不自然に高いリターンを設定し、投資家を集めまくっているようなファンドはそのまま資金を持ってトンズラしてしまう詐欺の可能性も否定できません。

・異常に高いパフォーマンス

・運用の実態が見えにくい投資状況(海外の金融商品に投資〜など)

・「確実な利益」を仄めかすような営業文句

・簡単に契約できてしまう手続き(最低金額が少額)

・社長や関係者のプライベートが派手(豪勢)

などの特徴に該当するファンドは、怪しい可能性もあるので十分注意してください。

ヘッジファンドのリターンの相場は年10%程度と言われています。

そのことを念頭に置いて、ファンドの設定する目標リターンを確認しましょう。

【ファンドマネージャ】経歴(キャリア)と人柄や応対も重要

ヘッジファンドでは、その組織の「戦略」「規模」「報酬制度」など様々な点が気になりますが、そこでファンドマネジャーを務める「人物」も非常に重要なポイントです。

ヘッジファンドは数人〜十数人程度で経営されている場合も多く、そこに勤める一人一人の影響が非常に大きなものとなります。

ファンドの説明をするメンバーが、いわゆる”営業員”であり、「口はうまくとも金融のことはよくわからない」のではあまり信用できません。

一人一人が優秀な人物であるかどうかは是非確認しておきたいところです。

ちなみに、優秀なヘッジファンドを見極めるポイントとして、ファンドマネジャーが「投資家として優れているか」どうかという点が挙げられます。

先のLCTMはノーベル経済学賞の受賞者を集めて組成されたファンドですが、経済と投資は同じではありません。

バフェットも過去に「経済学者が優れているならば、なぜ私の方が金持ちなのか」と言い放ったという逸話があります。

そのファンドマネジャーの投資家としての実績を是非確認してみてください。

国内ファンドがおすすめの理由

ここまで、一般的なヘッジファンド選びのポイントについてお伝えしてきましたが、さらに言えば、日本人の方にオススメなのは国内のヘッジファンドです。

以下のグラフを見てもわかる通り、国内のファンドが近年右肩上がりに数を増やしていることに加えて、「私募(ヘッジファンド)」の割合が年々た高まっています。

参考:2016年の市況 ファンド オブ ザ イヤー (Fund of the Year) 2016 | モーニングスター アワード

https://www.morningstar.co.jp/event/foy2016/market.html

今、ますます注目を集めている国内ファンドについて、オススメとなるポイントを以下に3つご紹介しましょう。

1. 日本語が通じる

まず、何と言っても日本語が通じるということは非常に重要なポイントになります。

「何を当然なことを」と思った人もいるかもしれませんが、これは非常に重要なポイントです。

会社の資料を読んだり、連絡をする際に、日本語の方がやりやすいということもありますが、それ以上に重要なのは質の高いコミュニケーションが取れるということです。

海外のヘッジファンドは、どうしても英語でのやり取りになってしまうのがネックです。

逆に日本のヘッジファンドは、日本人専用のファンドなので安心です。

ヘッジファンドは、組織自体も小規模なものが大半となります。

そして、そこで判断しなければならないポイントは、そこの投資戦略やポリシー、実績などと合わせて、誰に資産を預ける(運用を任せる)のかということになります(ヘッジファンドの選び方のポイントにもありましたね)。

その際に、日本語でやりとりが可能な日本のヘッジファンドを選択することは、私たち日本人にだけ与えられたチャンスと言ってもよいでしょう。

2. 会って話ができる

実際に、ヘッジファンドのメンバーやスタッフに会って話しが聞けるというのも大きなメリットです。

大切な資産を預ける相手と電話やメールでしかやりとりできないのでは、とても不健全だと言えると思います。

大切な資産を預けるのであれば、「きちんと対面で話を聞ける」「相手の顔を見て判断できる」という点をないがしろにしてはいけません。

3. 比較的少額から出資ができる

残念ながら、日本の金融業界は世界と比べて遅れています。そのため、優秀と思えるヘッジファンドでも、まだ若く規模がそれほど大きくないのが現状です。

一見すると、残念なようにも感じますが、これは私たち個人投資家にとってはむしろチャンスでもあります。

世界の富裕層が出資をしているようなファンドは、ごく少数から数〜数十億円ずつ調達しているようなファンドばかりです。

そこまでの資金を用意できる個人の方はほとんどいらっしゃらないでしょう。

一方で、日本のヘッジファンドを見ると、まだ規模が小さいということもあり、1,000万円程度から出資が可能なところも見受けられます。

これは規模がまだ小さく、事業が成長途中であるからこその金額設定であり、個人投資家の視点で見れば、チャンスだと考えられます。

もっと少額からスタートできる投資信託などと比較すると、やはりある程度は高額ではありますが、海外の有名なヘッジファンドが100万ドル(1億円)単位での出資が必要になることと比較すれば、人によっては十分手の届く金額であり、この機会を是非逃す手はありません。

国内おすすめファンド3選

国内のファンドがおすすめであることはお伝えしましたが、正直「何があるのかわからない」といった方も少なくないでしょう。

そこで、最後に、当サイトが独自に評価した、おすすめファンドを3つご紹介いたします。

BM CAPITAL(BMキャピタル)

【概要】

BMキャピタル(BM CAPITAL)は、金融関係者や情報感度の高い投資家を中心に話題になっている日本を代表するヘッジファンドです。とにかく高い収益性と安定性が魅力です。

外資金融機関、コンサルティングファーム、総合商社など、様々なバックグラウンドを持つメンバーで構成されており、どんな相場でも絶対利益を追求する収益性と高い安定性が期待できます。

【BMキャピタルのポイント】

☆ 日本を代表するヘッジファンド

☆ 市況に左右されない安定したパフォーマンスが見込める

☆ 年利10%程度の利回りが期待できる

☆ ファンド運営者の能力が高く年齢も若いので今後の成長にも期待

BMキャピタルは「私募」で投資家を募集しているため、対面にて面談を行い詳細説明を聞く必要があります。

ヘッジファンドへの連絡はファンドのホームページからできますので、BMキャピタルが少しでも気になる方はぜひ下記ホームページより問い合わせてみて下さい。

セゾン資産形成の達人ファンド

【概要】

長期的な視点で世界の株式市場に分散投資するファンド・オブ・ファンズです。

各国の株式市場の規模などから投資先のファンドを厳選しており、安全性と、長期的な収益性を重要視している。

一見わかりやすく感じますが、投資先のファンドそれぞれがどのような運用をしているのかまで、二重に考えなければならない点や、実質的には投資先ファンドの運用管理手数料が引かれているなど、実態や透明性を判断するのは難しいです。

【ポイント】

☆ 長期視点での個別銘柄調査

☆ 世界を舞台にした分散投資

☆ ファンド・オブ・ファンズであり、実態は複雑

【基本情報】

▶︎ ファンド名:セゾン資産形成の達人ファンド

▶︎ 最低出資額:10,000円以上1円単位

▶︎ 主な投資戦略:海外での分散投資

▶︎ URL:https://www.saison-am.co.jp/lp/

ひふみ投信

【概要】

「守りながら増やす」をモットーに、2008年にレオス・キャピタルワークス株式会社が設定したファンドです。業界では有名な、藤野英人氏がファンドマネージャーを務めています。

独自の調査に基づき、国内の成長性の見込める株へ投資を行っており、その他ファンドと比較すると、政治要因・世界経済要因など外部環境に合わせて柔軟に投資戦略を変えている印象があります。

ここ数年に関しては、独立系資産運用会社の中でも頭一つ抜けて良い成績を残していますが、藤野氏の目利きが今後どの程度続くのかがポイントになるでしょう。

【ポイント】

☆ 独自の調査に基づいた、国内成長株への投資

☆ 業界では有名な藤野氏がファンドマネージャー

☆ 大胆な戦略もあり、多少のリスクも内在

【基本情報】

▶︎ ファンド名:ひふみ投信

▶︎ 最低出資額:毎月1万円から積み立て可能

▶︎ 主な投資戦略:国内成長株、外部環境に合わせた柔軟な運用

▶︎ URL:https://www.rheos.jp/

************************

また、これらのファンド以外にも、当サイトでは様々なファンドについて、独自の調査・評価を行なっております。以下のページにてランキング形式で紹介しているので、是非ファンド選びの参考にしてみてください。

さいごに − 運用を始めるときに気をつけること −

ここまで、ヘッジファンドについて、その概要から、選び方、具体的なファンドの紹介までいろいろとお伝えしてきましたが、「いざ投資をしよう!」と思った際には、必ずご自身の目で気になるファンドを確認する必要があります。

ネットで得た情報や人から聞いた情報だけを頼りにヘッジファンドを選ぶのはおすすめできません(ネットの記事にこんなことを書くのもなんですが…)

ヘッジファンド大切な資産を預けるパートナーであり、ファンドへの出資は、最後は「人対人」です。是非、直接問い合わせてファンドのメンバーから直接話を聞いてみましょう。

人からの意見だけで選ぶことはせず、ご自身の目で判断してください。