老後にはいくら必要なのか

1. 必要な貯蓄額とは

貯金をしなければいけない理由は様々あります。

「 欲しいものをローンを組まずに現金で買える」

「ケガや病気などで急に大金が必要になっても対応できる」

など色々とありますが、最も大きな理由は「老後への備え」でしょう。

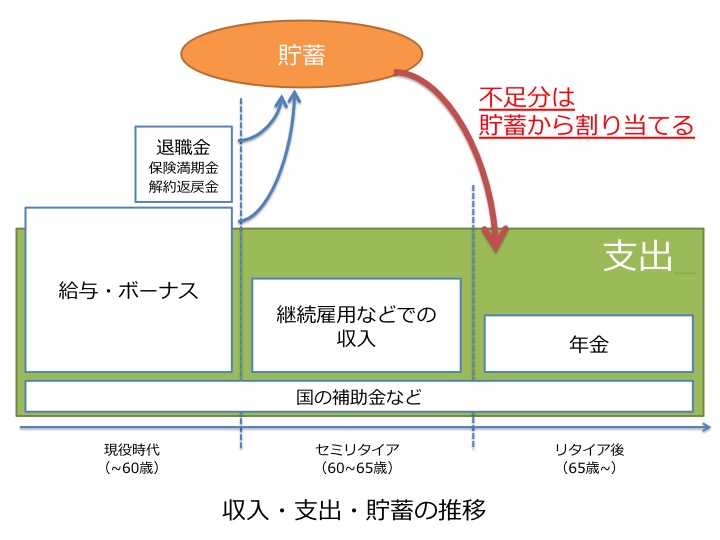

仕事をリタイアした後には、支出に対して収入が不足するため、それを貯蓄から補う必要が出てきます。

ここでは、必要な支出の金額と、見込める収入を見積もることで、老後までに必要な貯蓄額を算出してみましょう。

2. 老後の収入を計算してみよう

一般に、老後の収入のほどんどは年金になります。

国民年金2人分と、夫の厚生年金を含めて、夫婦2人の標準的な年金額は月に20万円ほどです。

老後を仮に20年として計算した場合、総額で4,800万円(=20万円/月×12ヶ月×20年)の収入になると考えられます。

「4,800万円」という金額を聞いて「結構もらえるから大丈夫かも」と考えてはいませんか?

実は全然余裕はないのです!

そのことを確認するために、必要な支出についても考えてみましょう。

3. 老後の支出を計算してみよう

ゆとりある生活を送るためには、持ち家がある場合でも夫婦で月に35万円必要と言われています。

20年は豊かに過ごしたいと思った場合、8,400万円(=35万円/月×12ヶ月×20年)も必要になってきます。

年齢を重ねると、基本的な生活費以外にも費用がたくさんかかります。

医療費・マイホームの修繕費・子どもたちへの援助・冠婚葬祭の費用など、その他の出費をまとめて1,000万円として考えてみましょう。

老後を20年生きるだけで持家があったとしても、総額で9,400万円もの支出が必要になるのです。

しかも、これはあくまで老後を20年とした見積もりです。今や人生100年時代、100歳まで生きるとしたらどうなってしまうでしょうか。

60歳で定年退職し、老後をスタートしたとして、それぞれ「80歳(20年)」「100歳(40年)」で算出してみましょう。

| (持ち家の場合) | 収入 | 支出 | 不足金額 |

| 80歳まで(20年) | 4,800万円 | 9,400万円 | 4,600万円 |

| 100歳まで(40年) | 9,600万円 | 1億7,800万円 | 8,200万円 |

80歳まで生きるとした時の不足金額は4,600万円、100歳まで生きるとしたら8,200万円も不足してしまいます。しかも、これは持ち家がある場合です。

持家がなく賃貸だとしたらこれに加えて家賃もかかります。仮に家賃が8万円だとすると、どうなるでしょうか?

| (賃貸の場合) | 収入 | 支出 | 不足金額 |

| 80歳まで(20年) | 4,800万円 | 1億1,320万円 | 6,520万円 |

| 100歳まで(40年) | 9,600万円 | 2億1,640万円 | 1億2,040万円 |

80歳まで生きると6,520万円、100歳まで生きると1億2,040万円もの金額が不足してしまいます。

長生きはもちろん誰もがしたいですが、それに合わせた貯蓄もしなければいけません。

4. 安心して老後を迎えるためには

ここまで見てきた通り、老後のための必要な貯蓄額をまとめると、持家がある場合でも4,600万円~8,200万円。賃貸の場合は6,520万〜1億2,040万円必要となります。

もちろん、求める生活水準によって差は出てきますが、総じて老後を安心して迎えるためには5,000万円~1億円程度の貯蓄は必要だと言えるでしょう。

あなたは5,000万円~1億円の貯金が今手元にありますか?

足りない場合はリタイアするまでに準備しなければいけません。

「老後のために必要な貯蓄額5,000万円~1億円」とわかりましたが、普通に貯蓄していてはこの金額にはなかなか手が届きません。

資産運用の効果を上手く活用して資産形成しましょう!

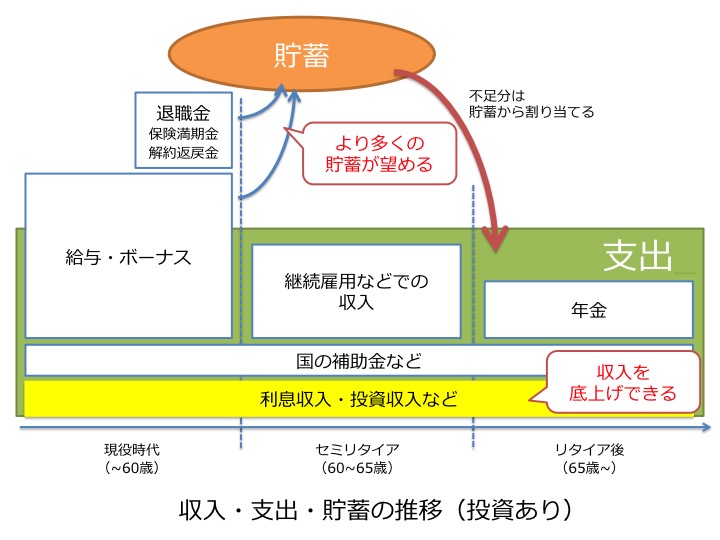

資産運用で老後の不安を解消する

老後の不安を解消するためには、資産運用が非常に重要になってきます。

資産運用の効果として

① 収入を増やすことで日々の貯蓄を増やし、貯蓄額を増やせる

② リタイア後も継続的な収入が期待できる

という2つのメリットがあります。

当然ですが、運用(投資)によって、収入を増やし直接的に資産を増やすことができます。

今まで1,000万円だった資産を1,200万円に、2,000万円を3,000万円に、と増やすことができれば老後に備えた資産形成に非常に有利になります。

また、老後に少しでも収入を得ることができれば、生活の余裕は一変します。

1,000万円や2,000万円といったまとまった資産を築くことができたならば、それらを元手にほんの数%の収入を得ることは、十分に現実的です。

月に5万円でも、3万円でも、配当などの不労所得を得ることができれば、日々の生活を余裕を持って過ごすことができるでしょう。

老後に備えて1,000万円を運用する方法を考える

では、老後に備えて具体的にどのような資産運用を行えばよいのでしょうか?

「資産運用が必要」と言われても何から始めていいのかわからない人は少なくないでしょう。

投資できる金融商品には、株、投資信託、個人向け国債、不動産など様々な種類があり、何を選べば良いのか迷ってしまいます。

ここでは、30~40歳くらいの(中長期的な視点での運用を考えている)方で、運用資金が1,000万円くらいあるという方を例にプランを考えていきたいと思います。

今回は、不動産購入 + 積立型生命保険 + ヘッジファンドの3本柱での運用をオススメしたいと思います。

資産運用の方法は無数にありますが、ここではオススメする運用プランのメリット・デメリットを考えていきましょう。

「なんとなく」で、周りが手を出している、株や投資信託などに手を出すのは非常に危険です。

「耳にしたことがある」

「テレビで見た」

「大手企業が取り扱っている」

などの理由で投資するのは、非常に大きなリスクを伴います。

ここでは、今まであまり投資に馴染みのなかった初心者の方にもおすすめできる、簡単でリスクを抑えた運用ができる方法を考えていきたいと思います。

1. ローンを組んで不動産を購入

まず、はじめに「不動産の購入」ですが、これは、ローンを組んで借り入れができる人ならではの大きな強みを活かしています。

日本では、一般的なサラリーマンや、安定した収入の見込める専門職(医師や弁護士など)であれば、銀行から数千万円単位の資金を借り入れることができます。

特別な存在でもない一個人がこれだけの額を借り入れることができるというのは、不動産ローンの非常に特別なポイントです。

ただ単に「借り入れ」という借金の側面を見れば「ローンを組む」ということは良いことばかりではありませんが、資産運用の観点においては「資金調達できる」という非常に大きな意味を持ちます。

この「ローン」によって、日々の家賃支出を少しでも低減しましょう。

一般に、ローンを組むと日々の支出は賃貸に比べて2~3割減少すると言われているので、現在の家賃が20万円の人であれば、月に5万円ほど出費を抑えることができます。

少し古い物件を購入し、リノベーションして住むなどすれば、より支出を抑えることができる上、将来的に価値の下がりにくい資産を手に入れることもできます。

この点においても、優良な不動産を持つことは、資産運用において大きな意味があると言えるでしょう。

2. 積立型の生命保険に加入

次に、”その”5万円を積立型の生命保険に回しましょう。

保険料が5万円というと、非常に高額に聞こえますが、元々の家賃から浮いた分を割り当てるだけですので、実際の支出は大きく変わりません。

5万円というのは、仮の金額なので、実際に家賃とローンの返済額との差額を保険料に当てればOKです。

ローンを組んで抑えた出費の5万円を資産運用に回しましょう。

この方法であれば、これまでと支出は変わりません。

仮に月5万円の生命保険を20~30年積み立てた場合、その支払総額は1,200~1,800万円です。

しかも、特に外資系の保険会社のような積立型の保険であれば、返戻率は1.5~2倍にもなります(もちろん会社や金額、期間などでバラツキはありますが)

ほとんどリスクなく、20~30年で資金が1.5~2倍になると考えると、この運用方法は悪くありません。

今回のケースで言えば、1,200~1,800万円が、1,800~3,000万円以上(+600万円〜+1,200万円)にもなります。

この金額は、老後に必要な1億円に対して、決して小さくないでしょう。

ちなみに、ここまでの2つ「不動産」と「生命保険」は、万が一ご自身の身に何かが起きた場合にも対応することができます。

不動産ローンは、「団体信用生命保険」によって死亡時に返済の必要がなくなりますし、生命保険は当然のことながら「保険金」を受け取ることができます。

大切な家族がいる方にとっては、これらのオプションは非常に意味があるはずです。

3. ヘッジファンドで運用する

ここまで「不動産」と「積立型生命保険」を活用するプランをお伝えしてきましたが、これら2つの方法の大きなメリットは、まだ運用資金だった1,000万円に手をつけていないという点です。

まとまった資金をそのまま動かせることは、資産運用において、大きなアドバンテージになります。

その資金は「ヘッジファンド」で運用してみましょう。

これは、まとまった資金がある人だからこそできる選択肢です。

「投資」と聞くと、一般には、株や投資信託、FXなどが思い浮かぶかもしれません。

ですが、株式投資では、自分が選択した銘柄によって利益をあげる必要があり、銘柄や市場に対する正しい知識や経験、センスが必要となります。

今まで投資の経験がない人が、急に株の分析を始めたところで質の高い運用が行えるはずもなく、非常にハイリスクな投資となってしまいます。

そのため、特に投資初心者の方には、ヘッジファンドが適しています。

ヘッジファンドとは「投資家から集めた資金を元に投資のプロが運用を行い、収益を出資者(投資家)に配分する」資産運用機関です。

ファンド選びさえ間違えなければ、大きく失敗するリスクを抑えることができます。

今回、不動産や生命保険を通じて、将来的に2,000~3,000万円の余裕を持つことができました(不動産はローンを返済してしませば、その後家賃を払う必要もありませんし)

したがって、老後資金1億円に対して、ヘッジファンドでの運用で目指すゴールは、1,000万円を元手に7,000~8,000万円まで資産を増やすことになりました。

これだけ聞くと途方もないような金額に思えるかもしれませんが、きちんと複利で安定した運用ができる場合、年8%程度の利回りで良いことがわかります。

これはヘッジファンドでの運用を考えた場合、決して非現実的な数値ではありません。

ヘッジファンドは利回りを追求するプロの専門家集団です。

ヘッジファンドであれば年8%の利回り達成も夢ではありません!

加えて、中長期で運用するとなったときに、ヘッジファンドで運用するまた別の側面が見えてきます。

ヘッジファンドでの運用は基本的に「預けっぱなし」です。

一見すると、関わりが薄くて不安な気もしますが、実は、自分から何もしなくても勝手に運用を進めてくれるというのが非常に重要なポイントになります。

お仕事をされている方であれば、忙しい時期もあるでしょうし、子育てに奔走する時期もあるでしょう。

そんな時でも、ヘッジファンドは変わらず運用を続けてくれます。

運用において、「複利」の効果は絶大です。

つまり、少しでも長く安定した運用を続けられることこそが、非常に重要になってくるのです。この点においても、ヘッジファンドでの運用は非常に大きなメリットがあります。

一方で、ヘッジファンドは「まとまった資金」がなければ始めることができません。

株やFXのように「とりあえず10万円から」などとは言っていられないのです。世界的な大規模ファンドであれば、「1億円から」などということもあります。

日本国内にある中小規模のファンドであっても「1,000万円」は見積もっておく必要があります。

加えて、ヘッジファンドには「ロックアップ期間」というものが存在します。

これは、ファンドに預けた資金を自由に出し入れできなくなってしまう期間であり、私たち投資家にとっては資産の「流動性」を下げる足枷になります。

ファンドに預けた資金は、銀行預金のように自由に出し入れすることはできません。

この「ロックアップ期間」はファンドによって異なりますが、短くても数ヶ月〜半年、長ければ数年などといったものも珍しくありません。

緊急時に必要な資金は、最低限手元に残しつつ、できるだけこの期間が短いファンドを見つけることができれば、ラッキーだと言えるでしょう。

ヘッジファンドでの運用を考えた際に最も重要なポイントは「彼ら(ファンド)にどのように接触するのか」ということです。

ヘッジファンドは「私募」形式のため、投資信託のように証券会社に商品を卸売りをすることもありませんし、広告を出して大々的に商品を宣伝をすることもありません。

基本的には、直接の知り合いからの口コミのみで認知を広げ、金融関係者の間のみで資金を集めているような場合が多いのです。

「ツテはないけれどファンドでの運用に興味がある」という方は、ファンドのホームページから基本的な情報を入手した上で、直接問い合わせの依頼をする必要があります。

実際にファンドの社員と会い、そこでファンドマネージャーの実績や運用における戦略等を直接確認するとよいでしょう。

話を聞いてみて信頼できるファンドだと判断できれば、投資を検討してみても良いと思います。

当サイトでは、個人投資家からも募集しているファンドの中から、オススメできるものをランキング形式で紹介しています。興味のある方は、是非参考にしてみてください。

*********************************

お金に対しての考え方や価値観は人それぞれであり、「1,000万円以上貯金したら投資を始める」ということが必ずしも正解ではありません。

人によっては海外旅行に出かけたり、宝くじを買ったりということもあるかもしれません。

しかし、老後の備えを充実させたい、家庭・子どもに豊かな暮らしをさせてあげたいという考えがあるならば、貯金だけに限らず、上手なお金の使い道を模索することが非常に大切になってきます。

ここで提案したプランはあくまでも1つの選択肢にすぎませんが、実際問題として定期預金をしているだけではお金は増えません。様々な選択肢を検討し、理想の資産運用を目指しましょう。