「運用(投資)はしたいけれど、リスクを取るのは怖い」

そう考える方は少なくないと思いますし、決して間違った考えではありません。

大切に築いてきた資産がなくなってしまうのがイヤだというのは当然のことですし、たまに耳にするような「株やFXで大損して借金!!」なんて話になってしまった場合、目も当てられません。

そこで、今回は「損をしない(リスクを取らない)」ことにほぼ等しい、「元本保証」の運用方法について考えていきたいと思います。

元本保証とは、文字通り「元本」が「保証」されていることです。

つまり、運用の元本(投資資金)が保証され、それが満額返ってくることを指します。

これであれば、リスクを最小限に運用できるため安心ですね。

ここでは、元本保証の運用方法として代表的な「預金」「債券」「保険」の3つを順に紹介していきたいと思います。

元本保証の大本命 – 普通/定期預金

元本保証と言えば、まずは「普通預金/定期預金」が考えられます。

預けている資産(預金・貯金)は原則減りませんし、仮に預け先の銀行が破綻しても1,000万円までは保証してくれます。

しかし、どれほどの金利がついているのかというと、いわゆる三大メガバンクと言われる三菱東京UFJ、三井住友銀行、みずほ銀行の普通預金金利は0.001%と、あるのかないのかわからない程度の金利です。

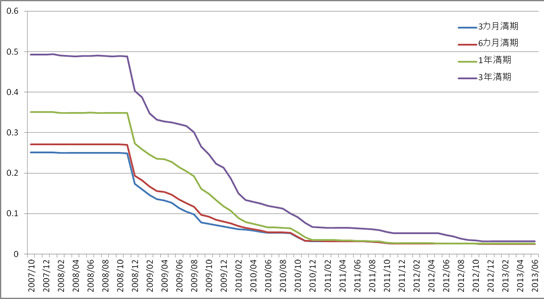

また、定期預金については以下のグラフの通りです。

参考:2017年5月定期預金金利ランキング

https://www.money-navi.net/saving/netbank-comparison_teiki.html

3ヶ月満期から3年満期まで様々な種類がありますが、2008年10月のリーマンショック以降とてつもないスピードで下がり続けています。

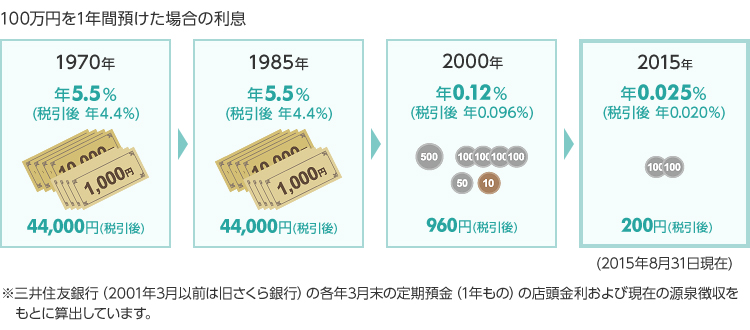

一年ものの定期預金に100万円預けたとしても、200円しか増えません。

参考:はじめての投資信託 Step1.資産運用の基本を知る 資産運用が必要な理由 その3

http://www.smbc.co.jp/kojin/toushin/guide/step1/index03.html

これから物価が上がっていく可能性を考えると、これでは運用とは呼べませんね。

元本保証の王道 – 個人向け債券 –

これまでも「国債」を所有している人は多かったのですが、マイナス金利導入後さらに人気が出てきているようです。こちらも満期まで保有し続けることができれば、元本が返ってくるので”ある意味”元本保証と言えるでしょう。

3年/5年/10年満期と3種類あり、1万円と少額から始められることも魅力の一つとなっています。

しかし、こちらの金利もわずか0.2%程度と非常低くなっています。100万円預けて2,000円です。

その上、「満期まで持ち続けること」が大前提となっています。

また国債だけでなく「社債」も、元本保証運用の選択肢として考えることができますが、こちらもほとんど「国債と同じ」だと考えて問題ないでしょう。

元本保証の一番人気 – 積立型保険

あまり、「運用」としてのイメージがないかもしれませんが、「生命保険」は元本保証されている立派な資産運用の方法の一つです。

ただし、ここでは掛け捨て型のものではなく、積立型の生命保険のことを指します。

積立型の生命保険であれば、満期のタイミングで、掛け金以上の保険金を受け取ることができます。

例えば、月に1万円積み立てる生命保険に30歳で加入し、60歳までの30年間保険料を払い続けると、その総額は、1万円×12ヶ月×30年=360万円 になります。

これに対し、契約満期金(満期のタイミングで受け取れるお金)が支払総額である360万円を超えるものは少なくありません。

例えば、満期金が500万円だった場合、30年で 500/360 ≒1.4倍の運用をしたことと同じになり、年利1.1%で30年間元本保証の運用をしたことと同じになるのです。

もちろん、途中で解約する必要になった場合、それまで支払った保険料が満額返ってこないというリスクはあります。

一般に、途中解約する時期が早ければ早いほど、この返戻率は小さくなってしまいますが、ただしこれは「保険」でもあるので、万が一の際に保険料を受け取ることができるという最大のメリットも持ち合わせています。

また「保険」という金融商品は、先ほど紹介した「預貯金」や「国債」と比較して、選択肢が非常に多いことも魅力です。保険会社の数もさることながら、各会社が様々なプランを展開しているのです。

外資系の生命保険会社などであれば、個人個人に合わせてプランをカスタマイズしてくれるケースもありますし、積み立てる金額を増やすことで、返戻率を高めてくれることもあります。

例えば、30年で1.5倍(※)というようなプランが組めれば、年利1.3%で長期間の元本保証運用をしていることと同じ成果が得られます。

※例:月に5万円を30年間(計1,800万円)積み立てて、契約満期金として2,700万円を受け取る

このように、「生命保険」での運用は、預貯金や債券での運用と比較して、圧倒的に高い利回りのものがあるという点に魅力があります(同じ元本保証の運用であるにも関わらず、です)。

これが、元本保証の3大運用の中で、「保険」が一番人気たる所以です。

もう少し高い利回りを狙いたいという方には

ここまで、元本保証の金融商品の中から代表的なものを紹介しましたが、やはりリスクを取らない分利回りは小さくなってしまいます。

仮に”億”を超える資産をお持ちで、1~2%程度の利率で十分だとお考えなら、元本保証で手堅くというのも賢い選択ではあります。

しかし、せっかく資産運用をするのであれば、もう少し高い利回りを目指して、生活を豊かにするべく頑張ってみたいという人もいらっしゃるでしょう。

年に10%や20%を目指す必要はありません。

ちなみに、年+5%で30年運用すれば、資産は4.3倍以上にもなります。

このほんの少しの差が、長い目で見ると大きな違いになっていくのです。

そこで、最後に「リスクをとった」運用についても、代表的なものを少しだけお伝えしておきましょう。

ここでは投資信託とヘッジファンドをご紹介いたします。

最もメジャーな金融商品? – 投資信託 –

2014年1月からNISA開始も相まって、投資信託を始めた方も多いのではないでしょうか?

今までの投資信託は、手数料の”他に”20%の税金がかかっていました。

ところが、NISAを活用すると年間100万円までを上限としてこの税率が0(非課税)になります。

これは、個人投資家にとって非常に大きな話で、5年10年のスパンで見れば平均で5%ほどの利率に等しいと言われています。

ここまで聞くと、NISAに代表される制度の後押しもあり、「年に数%程度」の小さな利益を目的とするのであれば、リスクを小さく抑えて「自分にもできるかも!」と思ってしまいがちです。

ですが、残念ながらそれは非常に難しいでしょう。

日本で売られている投資信託はその90%以上で利益率がマイナスになっています

このような劣悪な環境で「自分だけは利益をだせるはずだ」と考えるのは、安全な運用を求める方には相応しくないと言えるでしょう。

制度の後押しはありますが、「投資信託」で利益を出すのは、たとえ小さな目標設定(年3~5%)だったとしても非常に難しいと言えるでしょう。

投資信託の抱える問題点については、以下の記事でも詳しく解説しているので、興味のある方は是非合わせてご一読ください。

➡︎ 本当に頼りになる投資アドバイザーは誰か!?銀行や証券会社に相談してはいけない3つの理由

➡︎ 投資信託だけは買ってはいけない3つの理由 − 金融のプロはどうやって儲けているのか

➡︎ 宝くじが当たったら!?一般にオススメの投資信託で運用してはダメな理由とは

投資のプロによる資産運用サービス – ヘッジファンド –

ヘッジファンドとは個人から資産を集めリスクをヘッジしながら運用するファンドのことです。

投資信託と似ているようですが、こちらは投資信託と違い、投資に対する規則が少なくより自由な運用によって、より効率のいい運用をしています。

金融の世界の最前線で戦う実力者が、効率の良い運用方法でよりリスクが小さく高い利回りを目指して運用しています。

ヘッジファンドの世界では、年10~15%近いパフォーマンスを安定して出すところも少なくなく、仮にもう少し小さな利回り(年5~10%)で良いのであれば、非常に低リスクな運用で、それを達成してくれるファンドを見つけることもできるはずです。

まだまだ、日本では馴染みがないかもしれませんが、最近は、国内にも少しずつ優良なヘッジファンドが増えてきており、我々日本人にも投資しやすい環境になりつつあります。

大切なのは「攻め」と「守り」のバランス

元本保証の運用の中にも、様々な制度や種類があり、自分にあったものを選ぶことが重要だということをお伝えしてきました。

また、やはりリスクを抑えた元本保証の運用では利回りが小さくなってしまうため、もう少し高い収益を目指すのであれば、少しリスクをとった運用をする必要があるということもお伝えしてきました。

その際に、「有名だから」「皆んなやっているから」などといった理由で、安易に投資信託などに手を出してはいけません。

低リスクで確実な運用をできる方法は、ヘッジファンドなど他にも様々考えられます。

そして、大切なことは、これらをどのように使い分けるかでしょう。

ご自身の資産を「全て守り」に費やしても、ほとんど何も得ることはできませんし、反対に「全て攻め」に費やしてはリスクがありすぎます。

ご自身の生活や収入を考えながら、バランスの良い資産運用の配分(ポートフォリオ)を検討してみてください。