選択肢が拡がる日本の資産運用事情

株、FX、投資信託、不動産、ファンド・・・

個人が資産運用を考えたときに、取れる選択肢が増えてきました。

選択肢が増えるのは嬉しいことですが、一方で増えすぎた選択肢の中で、どのように資産運用をするかを考えることは日に日に難しくなってきています。

一つひとつの選択肢について理解を深めることが重要ですが、そのどれも難しく、また、最近ではNISAやREIT、ファンドラップなど聞きなれない新しいものもどんどん増えてきています。

そこで、ここでは代表的な6つの資産運用の方法(株、FX、投資信託、不動産、ファンド、預貯金)についてわかりやすくランキング形式で紹介していきます。

それぞれについての詳細は以下のページで詳しく解説しています。是非、合わせてご一読ください。

関連ページ

➡︎ 様々な金融商品について考える −メジャーなものから意外なものまで−

6つの手法をいろいろランキング

専門知識の重要度(必要性)

1位 FX

2位 株

3位 投資信託

4位 不動産

5位 ファンド

6位 預貯金

言わずと知れたことですが、FXや株での資産運用には高い専門知識が必要です。

また、投資信託や不動産についても、様々なサポートがあるとはいえ、それを元に判断する知識や理解力が必要になってきます。

特に、投資信託などについては、証券会社や銀行の職員が常に味方とも限らないので注意が必要です。そのことについては以下の記事で詳しく解説しているので是非ご一読ください。

関連ページ

➡︎ 投資信託に潜むワナ – 銀行や証券会社は本当に投資家の味方なのか –

➡︎ 金融のプロはどうやって投資で儲けているの? – 投資信託だけは買ってはいけない理由

意外に思われるかも知れませんが、ファンドでの運用にはそこまで高い専門知識は必要ありません。

ヘッジファンドでは、ファンドマネジャーが責任を持って運用するため、個人投資家があれこれと分析したりする必要がないのです。

預貯金に専門知識が不要なことは言わずもがなでしょう。

コスト(のかかり具合)

1位 FX

2位 株

3位 投資信託

4位 不動産

5位 ファンド

6位 預貯金

これはもしかすると意外かもしれません。

FXや株にかかる手数料は数パーセントなのに対し、ファンドでは20〜50%もコストがかかる場合があります。

確かに表面的に見ると数字には大きな差がありますが、実際にマーケット(市場)のパフォーマンスが自分の収益になるまでにかかっている費用までを考えると、この表面的な数字だけでは語れない”からくり”が存在します。

投資信託は、証券会社でそれを購入するのが一般的ですが、その証券会社はアセットマネジメント会社に運用を委託しています。また、そのアセットマネジメント会社は、投資銀行などから、その投資方法を購入しています。

つまり、投資銀行の考える方法で自分で運用することを考えると、

▶︎ 証券会社への手数料

▶︎ アセットマネジメント会社への手数料

▶︎ 投資銀行への手数料

と3重のコストがかかっていることになります。

一方で、ヘッジファンドは直接契約を結ぶため、中間コストが一切かかりません。

そのため、”実質的な”コストには大きく差がない場合がほとんどになります。

では、株式投資を自分で行う場合はどうでしょうか。ほとんど手数料がかからずに運用できると考えられるかも知れません。

ただし、コストを考えるときに金銭的なコストだけを考えていてはいけません。コストには「時間」や「労力」といったものも含まれてきます。

また、勉強のためにセミナーや講習に通ったり、書籍を購入すれば、それもコストになります。

先にも述べましたが、自分自身で株式投資やFXを行うことは、高い専門性を必要とし、また、多くの労力を必要とします。

それら全てを加味すると、株やFX、投資信託よりも、ファンドでの運用の方がコストは小さくなるのです。

コストについての考え方の詳しい解説は以下の記事で行なっております。是非あわせてご一読ください。

関連ページ

➡︎ ヘッジファンドを徹底検証 資産運用のプロに対する誤った認識

収益性

1位 ファンド

2位 不動産

3位 株

4位 預貯金

5位 FX

6位 投資信託

ファンドでの収益性が最も高いのは言うまでもありません。

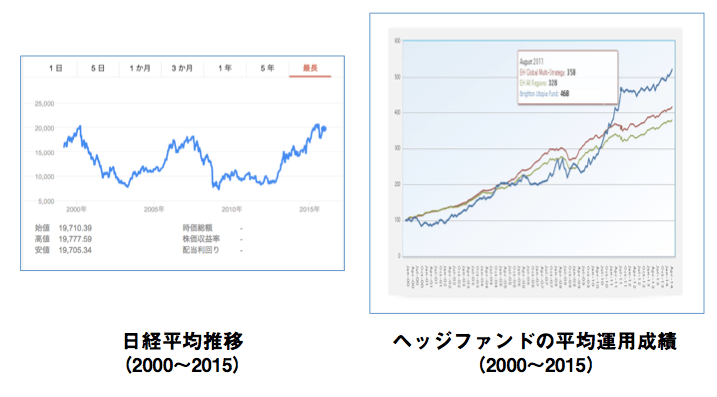

詳しくは以下の記事で解説していますが、2000年以降も、ヘッジファンド全体のパフォーマンスは右肩上がりであり、他の運用手法と比べるレベルではありません。

関連ページ

➡︎ なぜ富裕層たちは投資ファンドでの運用を選択するのか

次に、不動産、株と続きます。

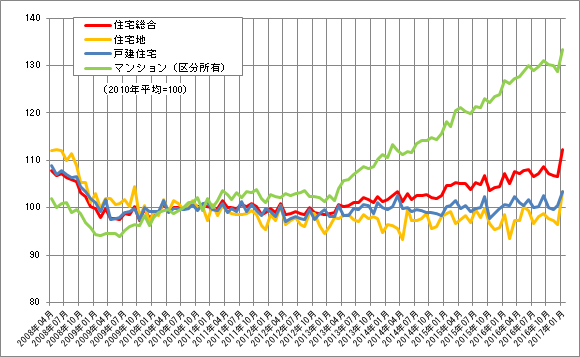

不動産については、国土交通省のデータによると、ここ10年で全国の不動産価格指数(住宅)は10%以上上昇しています。

参考:不動産価格指数 | 土地総合情報ライブラリー | 国土交通省

http://tochi.mlit.go.jp/kakaku/shisuu

ここ数年の値上がりの幅から見ても、年間で1%強の収益性と見て良いでしょう。

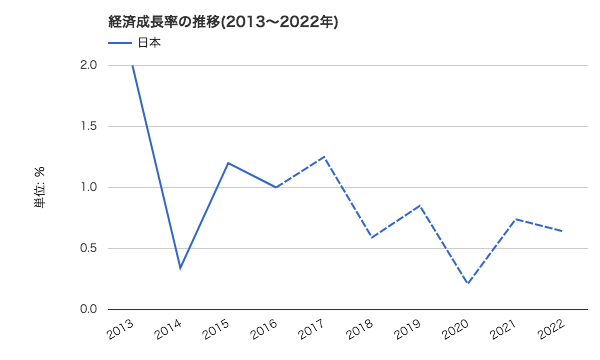

株についてですが、日本の経済成長率はここ10年ほど±1%程度で推移しています。

参考:日本の経済成長率の推移(2013~2022年) – 世界経済のネタ帳

http://ecodb.net/exec/trans_country.php?type=WEO&d=NGDP_RPCH&s=2013&e=2022&c1=JP

今後5年についても0.5~1.0%前後の成長が見込まれていますので、不動産を少し下回る程度の収益性と判断できます。

預貯金は、2017年現在の利息が0.025%/年です。

ここまでが、プラスの収益が期待できるラインになります。

FXについては、非常に難しく、ゼロサムゲームだとも言われています。

もちろん、FXでの運用で収益をあげる人もいるかとは思いますが、総合的に判断するとプラスマイナスゼロというのがFXの収益性になるのではないのでしょうか。

最後に投資信託です。

詳しくは以下の記事で解説していますが、日本の投資信託は、世界的に見ても評価が低く、金融庁でさえその質の低さを憂いています。

関連ページ

➡︎ 日本は金融後進国!?今注目を集める有益な金融商品とは

マイナス運用担っているものが90%と言われる投資信託の収益性は、総合的に見てマイナスと捉えることができます。

総合的に評価しておススメの手法はファンド

専門性・コスト・収益性という3つの視点からそれぞれ評価してきましたが、総合的に判断すると個人での資産運用にはヘッジファンドでの運用が最もオススメとなります。

専門知識も必要なく、そこそこ低いコストで高い収益性を望むことができます。

ただし、ヘッジファンドでの運用においては、資金がある程度必要になるというハードルがあります。

株やFXのように10万円程度は始めることができず、海外の大型ヘッジファンドなどは、最低出資金が5,000万円や1億円というところも少なくありません。

また、私募であることが一般的なため、出資したいと考えてもなかなか見つけることができないというケースも考えられます。

そこで当サイトでは、日本国内で個人がアクセスできるファンドをいくつかランキング形式で紹介しています。

また、国内の中小規模ファンドは、最低出資金が数百万円程度に設定されているものもあるので(それでも株やFXよりは高いですが)、個人でも手が届く範囲です。興味のある方は是非一度チェックしてみてください。